- ※1日本証券業協会「NISA口座の開設・利用状況」および各社公表資料より算出(2024年3月末時点)

- ※2J.D. パワー調査の詳細は公式サイトをご参照ください。

投資を始めたいけれど、

何から手をつけて

いいかわからない…

-

-

投資を始めたいけれど、

大きな資金が必要だと思っていませんか?

実は、投信積立なら少額からでも投資を始めることができるんです!楽天証券では、月々100円から積立が可能です。

さらに、楽天ポイントを投信積立に利用することも可能!なるべく現金を使わずに、気軽に投資デビューすることができます。

-

-

投信積立は、毎月自動で引き落とされるため、手間がかかりません。忙しい日常の中でも、投資を続けることができます。設定も簡単で、一度設定すればあとはほったらかしでOKです。

さらに!楽天証券なら、楽天クレジットカード決済や楽天キャッシュ決済を利用することで、毎月の積立額に応じて楽天ポイントをためることが可能です!

-

タイミングを気にする必要がない! -

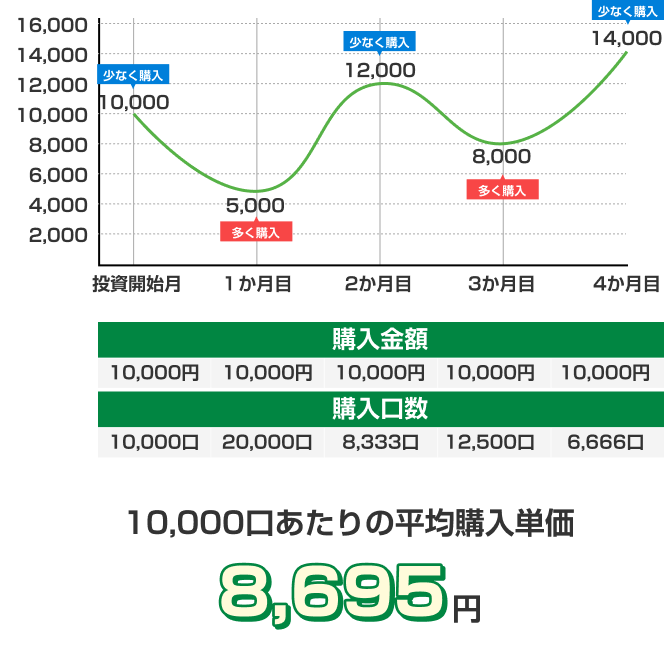

一括投資に対して、積立投資は自分でタイミングを見計らう必要がありません。

「価格が下がった時にたくさん買い、価格が上がった時には少なく買う」という仕組みが

自動的に働きます。これを「ドルコスト平均法」といいます。購入金額を一定にすることで、価格が下がった時には多くの数量を買い、価格が上がった時には少ない数量を買うことができます。

結果的に、図のように平均購入単価を下げられます。投資を長期間続けていれば、「常に上がり続ける」や「常に下がり続ける」という状況はほとんどありません。

価格の変動があるからこそ、積立投資が効果を発揮いたします!

では投信積立にどのような効果があるのでしょうか?

- 積立シミュレーションをご紹介!

-

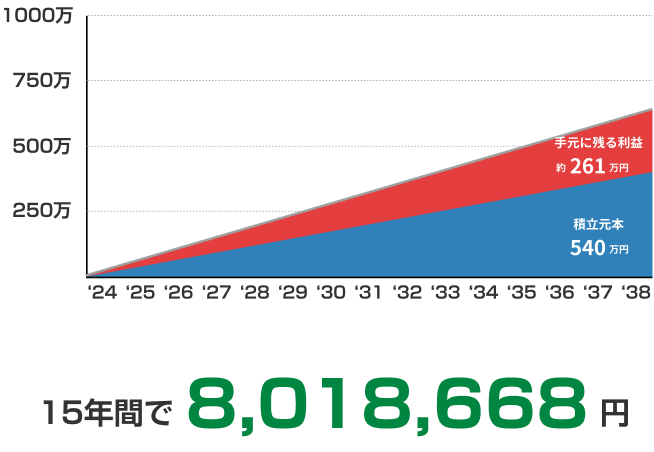

例えば、

毎月3万円を15年続けた場合、、、

- ※リターン率(年率)5%で計算

- ※当該数値はあくまでもシミュレーションであり、将来の成果を約束するものではありません。

- ※期待利回りは、再投資され、複利計算を行ったものです。

- ※申込手数料、税金等は控除しません。

少額からでも長期間にわたって積み立てを続けることで、

複利効果が働き、資産が大きく増えることが期待できます!

NISAで資産づくりをすれば

利益が非課税に!

NISAを使って

メリットを最大化しよう

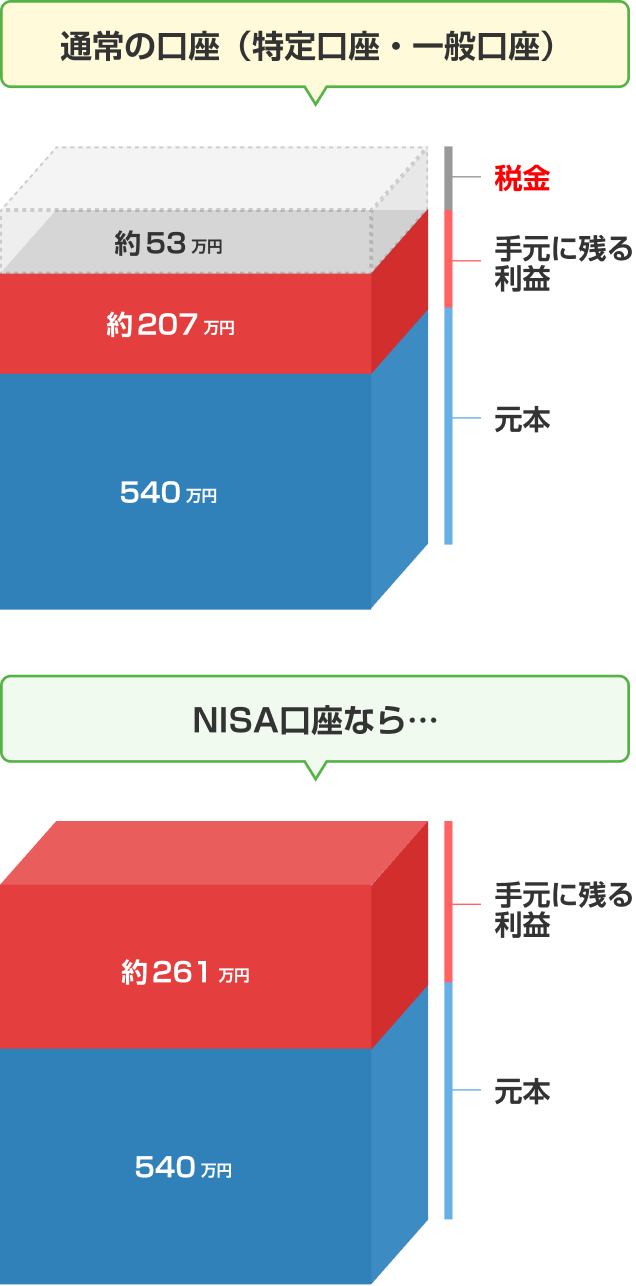

NISA(ニーサ)とは、株式や投資信託の配当金や分配金、

値上がりで得られた売却益が非課税になる国の制度です。

投資で得られた利益は通常20.315%の税金がかかるので、

この税制メリットはかなり大きいと言えます。

- ※15年間毎月3万円をリターン5%で積立投資した場合のシミュレーション

- ※当該数値はあくまでもシミュレーションであり、将来の成果を約束するものではありません。

資産づくりで大きな運用収益が出た場合も、

NISAなら利益をまるまる受け取ることが可能です。

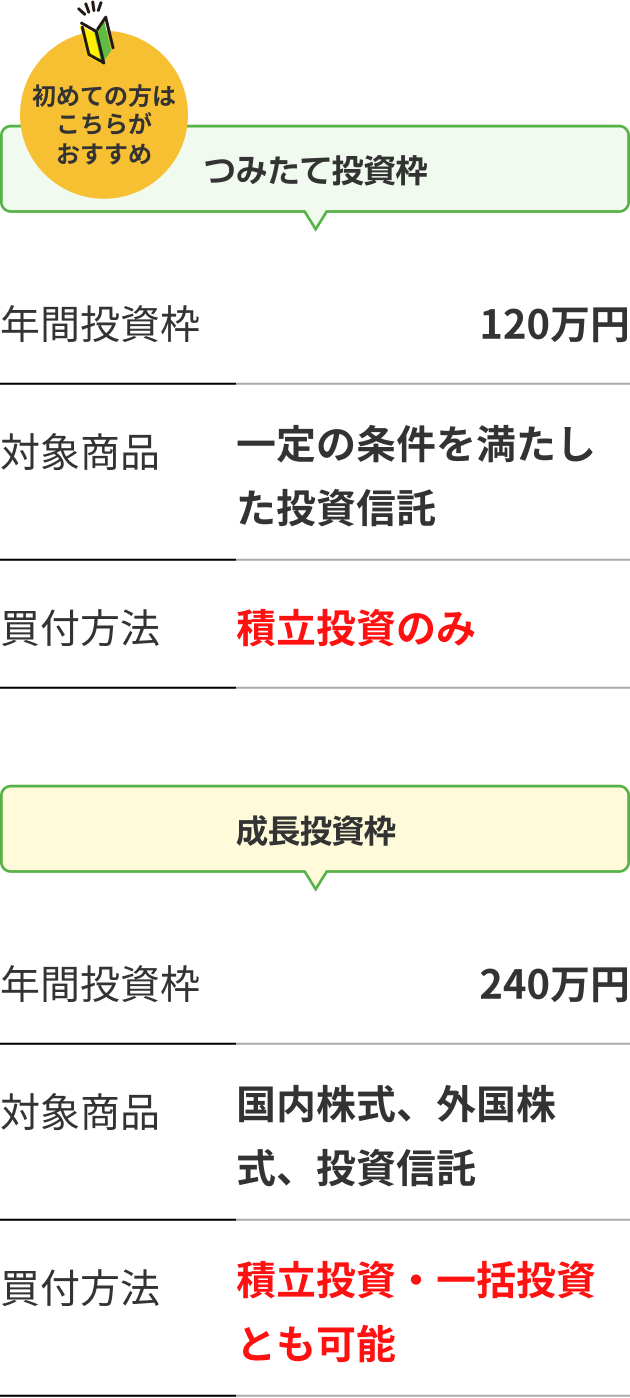

非課税制度であるNISAには2つの投資枠があり、

積立投資枠はNISAで活用できる1つの投資枠のことを指します。

投資積立の3つのメリット×非課税メリットで利益を最大化させましょう。

つみたて投資枠は長期的な資産づくりを目指すお客様にとって非常に有利な制度です。

税制優遇を活用し、少額からコツコツと投資を続けることで、

将来的な資産づくりに大きく寄与することが期待できます。

投資を始める際に、

どの商品を積み立てるべきか悩むことはありませんか?

NISAつみたて投資枠での買付ランキングをご紹介いたします!

- ※データ取得期間:2024年10月1日~10月31日

このランキングからわかるように、

米国株式市場や全世界株式市場に連動するファンドが

非常に人気です!

特に、米国株式市場は長期的に見て安定した成長を続けており、

多くのお客様にとって魅力的な投資先となっています。

自分でイチから探したい方

積立投資とNISAのメリットを理解し商品を決めたら、

積立設定をして楽天証券で投資デビューをしましょう!

楽天証券では、

分かりやすい積立設定ガイドをご用意しております。

動画で積立設定方法を確認する