金・銀・プラチナを売却すると、利益は譲渡所得となり、確定申告が必要になります。

金・プラチナ取引によって得られた利益は譲渡所得として総合課税の対象になります。

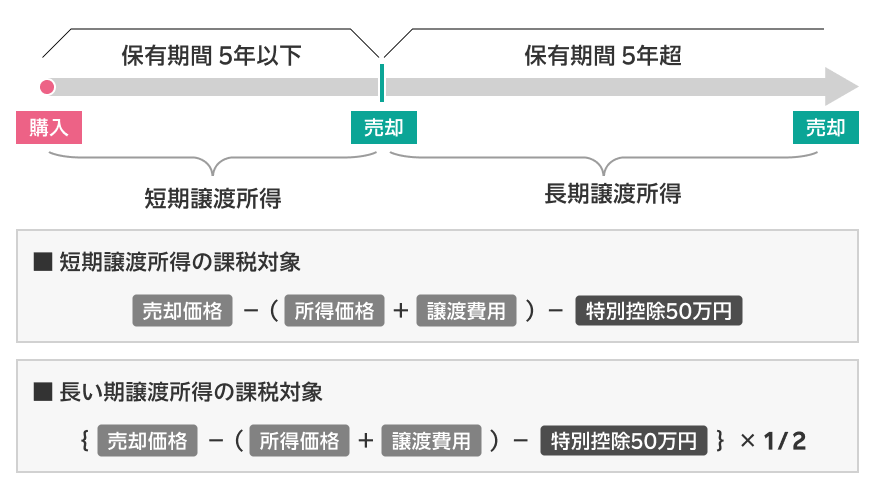

課税は保有期間により異なり、5年以上の長期保有で税制が有利になります。

他の譲渡所得と合算して年間50万円までは申告の必要がありません。特別控除枠を超えた分が「譲渡所得」として総合課税の対象となります。

関連するコンテンツ

お預かりする金・銀地金は、ロンドン貴金属市場協会(LBMA)の受渡供用品銘柄として規定された純度99.50%以上の金、及び純度99.90%以上の銀地金です。プラチナ地金は、純度99.95%以上のロンドンプラチナ&パラジウム市場(LPPM)の受渡供用品銘柄として規定されたプラチナ地金です。

金・プラチナ等の価格は、金利、通貨、経済指標、政治情勢の変化等のさまざまな要因によって変動し、損失が生じるおそれがあります。なお、金・プラチナ等の取引は、クーリング・オフの対象にはなりません。

お客様が行った貴金属地金の売買について、お客様は成立した取引に係る売買契約の解除を請求することができません。

特定商取引法に基づくその他の表記については、こちらをご参照ください

1取引あたり以下の取引手数料がかかります。

取引の種類 取引手数料

積立取引(定額積立・定量積立)スポット取引 買付:売買代金の1.65%(税込)、売付:0円

なお、お客様の購入価格(小売価格)と売却価格(買取価格)には、価格差(売買スプレッド)があります。スプレッドは銘柄ごとに異なります。詳しくは取引説明書等をご確認ください。