米ドル建て 米ドル建て |

楽天・米ドルMMF | 年% | |

|---|---|---|---|

| ゴールドマン・サックス | 年% | ||

| ニッコウ | 年% | ||

南アフリカランド建て |

インベステック | 年% | |

トルコリラ建て トルコリラ建て |

SOMPO | 年% |

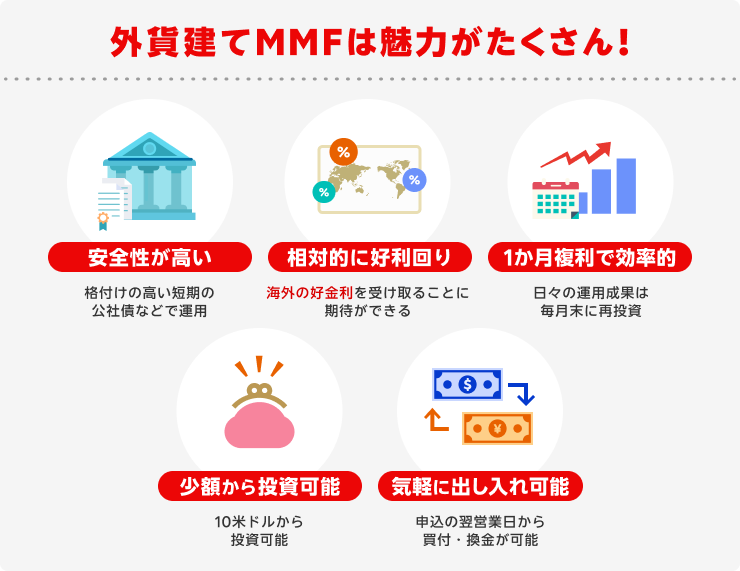

外貨建てMMFは米ドルなどの外貨建て債券などで資金を運用する投資信託の一種であり、投資対象は格付の高い短期の国債や社債が中心で、比較的安全性が高いことが特徴です。

また、毎日のインカムに応じて日々分配が行われ、その分配金は月末にまとめて再投資されるため、1カ月複利での運用が可能となります。

申込単位は、米ドル建てMMFの場合、当初申込が10米ドル以上1米セント単位、追加申込は1米セント以上1米セント単位と、少額からの買付・換金が可能です。

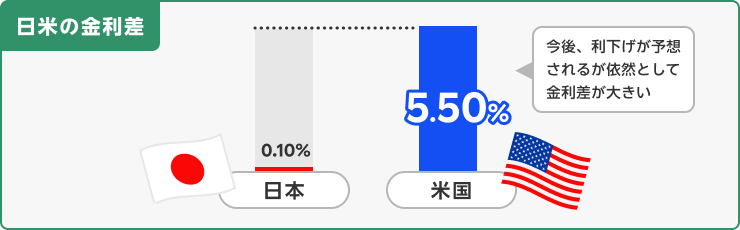

米国はコロナ禍や地政学リスクの高まりの影響などから物価が高止まり(インフレ)しています。

そのため、足元、FRB(米連邦準備制度理事会)は、政策金利を5.50%(2024年5月時点)まで引き上げました。市場では2024年後半の利下げが予想されていますが、それでも日米の金利差は依然として大きく、米ドル建てMMFの利回りは相対的に魅力的な水準となっています。

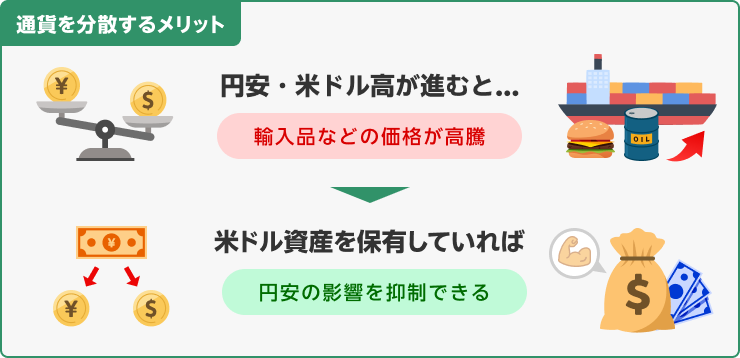

資源や食料品を輸入に頼っている日本では、為替が円安・米ドル高に振れると、輸入品の価格が上昇するほか、海外旅行なども割高になります。

通貨を分散して保有することで、為替レートの変動による保有資産全体への影響を抑制することが可能となります。

米ドル建てMMFを保有している間に、為替が円高・米ドル安方向に進むと、円換算の評価額が目減りしてしまうことには注意が必要です。

足元では、米ドル円の為替レートは大きく円安・米ドル高に振れてきましたが、今後、円安が進むのか、円高に反転するのかは予想が難しいものです。

しかし、下記図の通り、米ドル建てMMFから得られる利回りが年率4%とすると、1年間に約4%程度円高が進行しても為替損益はほぼ相殺されます。

例えば、1米ドル150円の時に100万円分の米ドルを購入し、米ドル建てMMF(利回り4%)に1年間置いていたとした場合、1年後に為替が5円程度円高に動いていたとしても、円換算した場合の損益はプラスマイナスゼロの水準となります。

外貨を保有しているだけでなく、外貨建てMMFを活用し、利回り分を積み上げておくことで、円高に進んだ際の円評価額の目減りを抑制することが可能です。

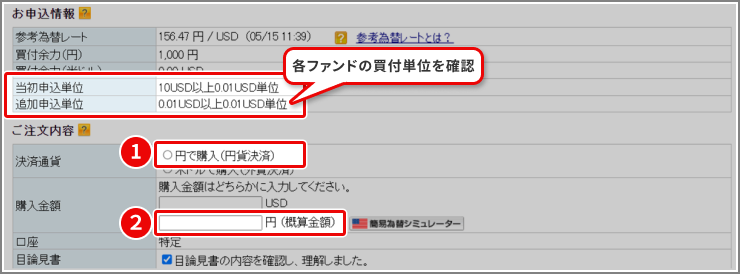

外貨建てMMFは、外貨をお持ちでなくても円からの買付が可能となっています。

円からの買付を希望する場合、注文画面の決済通貨で「円で購入(円貨決済)」を選択し、購入金額に円の金額をご入力ください。

注文画面イメージ

関連リンク

外貨建てMMFのリスクと費用について

ノーザン・トラスト・米ドル・リクイディティ・ファンド(楽天・米ドルMMF)に関するリスク

ファンドの投資元本は保証されているものではありません。受益証券に関して、受益証券に帰属すべき運用または為替相場の変動等による損益は、すべて受益証券の投資者の皆様に帰属します。投資信託は預貯金と異なります。主なリスクとしては、「為替リスク」「金利リスク」「信用リスク」「市場リスク」「流動性リスク」などがあります。

ニッコウ・マネー・マーケット・ファンド(日興USドルMMF)に関するリスク

ファンドは、主に外貨建の公社債や短期金融商品など値動きのある証券に投資します。組入債券などは、金利の変動や債券発行者の経営・財務状況の変化およびそれらに関する外部評価の変化等で値動きするため、ファンドの純資産価額も変動します。また、ファンドの受益証券は、純資産価額が外貨建で算出されるため、円貨でお受取りの際には為替相場の影響も受けます。したがって投資元本を割り込むことがあります。ファンドは元金が保証されている商品ではありません。これらの運用による損益はすべて投資家の皆様に帰属いたします。ファンドの純資産価額の変動要因としては、主に「価格変動リスク」「金利変動リスク」「信用リスク」「為替リスク」などがあります。

ゴールドマン・サックス・米ドルファンド(GS米ドルファンド)に関するリスク

ホライズン・トラスト-南アフリカ・ランド・マネー・マーケット・ファンドに関するリスク

当ファンドは、主に債券を投資対象としますので、組入債券の価格の下落や、組入債券の発行会社の倒産や財務状況の悪化、金利の変動等の影響により、受益証券一口当たり純資産価格が下落し、損失を被ることがあります。

当ファンドの純資産価額は外貨建てで算出されるため、また、組入債券は外貨建てですので、為替の変動により損失を被ることがあります。したがって、ご投資家の皆様の投資元金は保証されているものではなく、受益証券一口当たり純資産価格の下落により、損失を被り、投資元金を割り込むことがあります。

マルチ・ストラテジーズ・ファンド - トルコリラ・マネー・マーケット・ファンドに関するリスク

投資者は、受益証券の価格は上昇する場合もあれば下落する場合もあることを認識しておく必要があります。サブ・ファンドへの投資は相応のリスクを伴います。投資運用会社および/またはその委託先は、サブ・ファンドの投資目的および投資方針の制約の範囲内で損失の可能性を最小限にするよう企画された戦略を実行する予定ですが、かかる戦略が実行されるという保証、または実行された場合でも成功する保証はありません。投資判断や市況にかかわらず、サブ・ファンドの費用構造によって受益証券1口当たり純資産価格は下落する可能性を常に有しています。受益証券の流通市場が存在する可能性が小さく、そのため受益者は、保有する受益証券を買戻しの方法でしか処分することができません。投資者は、自身のサブ・ファンドへの投資額の大部分またはすべてを失う可能性があります。したがって、各投資者は、サブ・ファンドへの投資に伴うリスクを負担することができるか否かを慎重に検討する必要があります。

純資産総額は、サブ・ファンドの投資対象の価格の変動および為替の変動の影響を受けます。サブ・ファンドの投資対象から生じるすべての損益は、投資者に帰属するものとします。受益者の投資額の元本は保証されていません。

以下のリスク要因に関する記載は、サブ・ファンドへの投資に伴うリスクについて完全に説明したものではありません。サブ・ファンドへ投資するリスクは以下を含みます。

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託のお取引にあたっては、以下の点にご留意ください。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は特定の指標(以下、「原指数」といいます。)の日々の値動きに対して一定の倍率となることを目指して運用を行います。倍率が+(プラス)1を超えるものを「ブル型(レバレッジ型)」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「ベア型(インバース型)」といいます。基準価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。また、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は、投資対象物や投資手法により銘柄固有のリスクやコストが存在する場合があります。

上記の理由から、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は主に短期売買により利益を得ることを目的とした商品で、一般的に中長期間的な投資の目的に適合しない場合があります。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。