昨今の相場変動によって資産が目減りし、資産運用に対して漠然とした不安を抱えている方もいらっしゃるのではないでしょうか?そんな時こそ、注目したいのが相場変動時に強い力を発揮するとされている高配当株式ファンドです。

本特集では、相場の局面における高配当株式ファンドの魅力や、「高配当株式ファンド」とインデックスファンドの中でも人気の「S&P500」の値動きの違いを徹底解説いたします! ポイント1~3を確認しご自身の投資スタイルや状況に合わせて、バランスの取れたポートフォリオ作りの参考にしてみてください。 下落相場においても、賢く資産を守り、育てるためのヒントがきっと見つかるはずです!

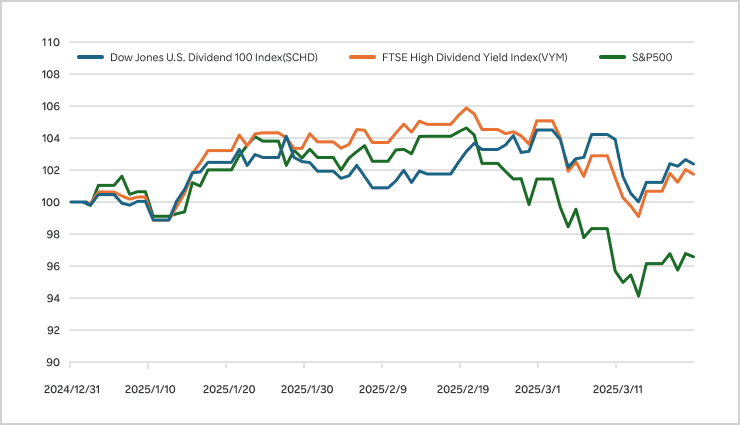

昨今、AIバブル崩壊やトランプ政権の関税政策などの懸念を背景に、相場が大きく変動する局面となりました。特にS&P500は、2025年2月以降、顕著な下落を見せています。その一方で、S&P500と比べると、SCHDとVYMは波乱相場の中でも下落を抑制し、相対的に安定したパフォーマンスとなりました。

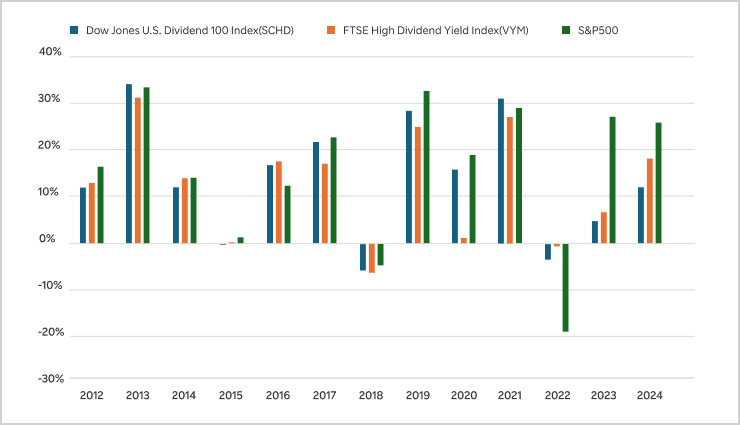

S&P500はSCHD、VYMと比べると、2023年・2024年に大きく上昇していますが、2022年には大幅な下落を示しています。一方で、2022年のSCHDやVYMの下落幅は比較的小さく、S&P500より安定感を見せていることがわかります。

高配当株式ファンドは、配当利回りが高く、価格変動が小さい(低ボラティリティ)という特性から、インカム収入を積み上げつつ、安定的に資産を運用したい方というニーズに応えられます。その一方で、中長期的な成長はS&P500に比べて劣る可能性があります。

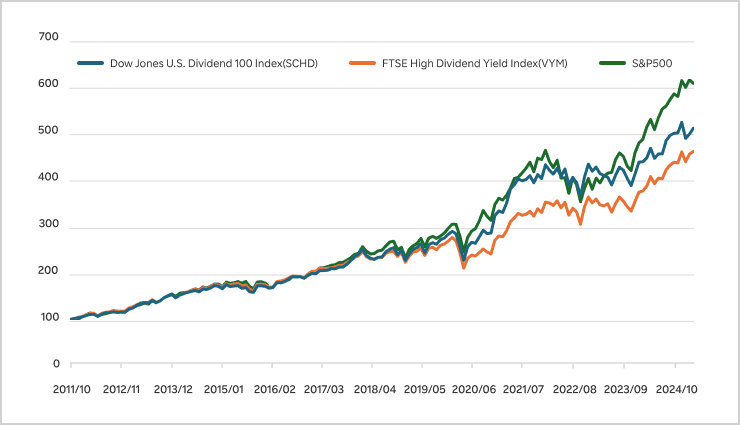

ここまでは直近の3指数のパフォーマンスや、相場下落時のSCHDとVYMの安定性に注目してきました。最後に、長期的なパフォーマンスも見ていきましょう。情報技術セクターを中心とするS&P500と、金融、資本財、生活必需品といった安定した高配当株式企業の銘柄を主軸とするSCHDやVYMを比較すると、長期的には大きな値動きの差は見られませんが、直近数年間では、テクノロジー企業が成長を牽引した、S&P500が優れたパフォーマンスを示しています。

資産形成において、大きな株価変動を伴う成長力も重要ですが、相場が不安定な局面では安定した分配収益の確保や値動きの安定性も見逃せないポイントです。市場が大きく下落した際に不安を感じたくない、安定感を求めたいという方には、SCHDやVYMが適しています。一方、市場変動による大きなリスクを伴っても、より高いリターンを目指すならS&P500がおすすめです。ぜひ、ご自身の運用方針やリスク許容度に合ったファンド選びの参考にしてみてください!

主にシュワブ・米国配当株式ETF(ティッカー SCHD)に投資し、配当収益の確保および中長期的な値上がり益の獲得を目指します。効率的な経営を行っている企業を積極的に組み入れ、競争優位性を背景とした長期的な成長を目指すとともに、景気変動の影響を受けにくいヘルスケアや生活必需品といったディフェンシブセクターへの投資比率を高めることで、安定した運用を期待できます。本ファンドは2025年2月25日に初回決算を迎え、85円(1万口あたり・税引前)の分配金をお支払いしました。

「バンガード・米国高配当株式ETF」を主な投資対象とし、「FTSEハイディビデンド・イールド・インデックス(円換算ベース)」に連動する投資成果を目指します。業種構成に関しては、SCHDと比較するとVYMの方が金融セクターの比率が高く、金利の変動に対してやや敏感な傾向があります。また、組み入れ銘柄数は500銘柄にのぼり、高い分散投資効果が期待できます。

米国市場の時価総額の約80%をカバーする、米国市場に上場している代表的な500社の株式で構成される「S&P500インデックス」指数への連動を目指すファンドです。2025年2月末時点で、アップル、エヌビディア、マイクロソフト、アマゾンなどの企業が組み入れ銘柄の上位を占めています。世界経済を牽引する米国経済の長期的な成長の恩恵を享受することができます。

投信残高ポイントプログラム対象

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託のお取引にあたっては、以下の点にご留意ください。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は特定の指標(以下、「原指数」といいます。)の日々の値動きに対して一定の倍率となることを目指して運用を行います。倍率が+(プラス)1を超えるものを「ブル型(レバレッジ型)」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「ベア型(インバース型)」といいます。基準価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。また、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は、投資対象物や投資手法により銘柄固有のリスクやコストが存在する場合があります。

上記の理由から、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は主に短期売買により利益を得ることを目的とした商品で、一般的に中長期間的な投資の目的に適合しない場合があります。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。