2025年2月27日

※本サイトは三菱UFJアセットマネジメントから提供を受けた資料をもとに掲載しております。

【ファンドの詳細や買付はこちら】

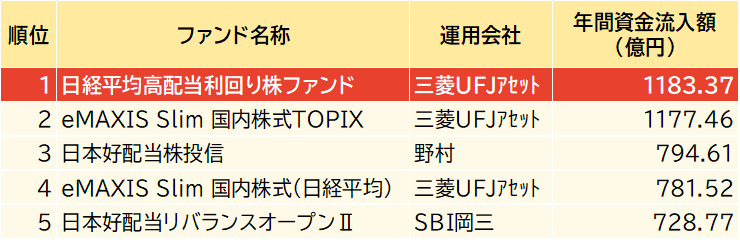

出所:QUICK投信分析評価サービス、Fundmark/DLのデータを基に作成

当ファンドでは配当に徹底的にこだわり、日経平均株価採用銘柄から予想配当利回りが高い上位30銘柄をピックアップ。その結果、ファンドの予想配当利回りは4.5%(2024年12月時点)と高水準を実現しています。

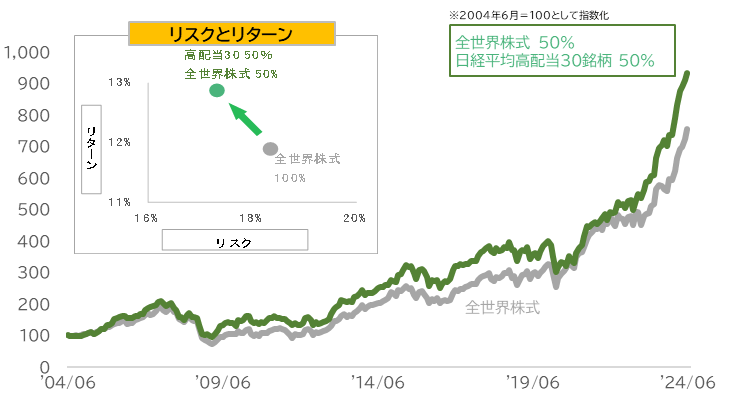

出所:Bloombergのデータ等を基に作成

日経平均株価採用銘柄のうち、配当利回りの高い30銘柄(日経平均高配当30銘柄)に均等投資した場合のパフォーマンスは、日経平均株価株価やTOPIXだけでなく、米国の代表的な株価指数であるS&P500を上回っています。

出所:Bloomberg、LSEGのデータを基に作成

期間:2004年12月31日~2024年12月31日、日次

コラム 投資信託で高配当株式に投資

高配当株式への投資は、少額から複数銘柄に分散投資できる点、保有銘柄の定期的な見直しが不要な点から、投資信託を活用することが有効な手段の一つと考えられます。

下記は個別銘柄をリバランスせずに保有した場合のシミュレーションと、当ファンドのパフォーマンスになります。

出所:Bloombergのデータを基に作成

NISAのつみたて投資枠、成長投資枠どちらでも買付いただけます。つみたて投資や他ファンドとの併せ持ちなど、ご自身の投資スタイル合わせた使い方が可能です。

出所:Bloombergのデータを基に作成

期間:2004年12月末~2024年12月末

出所:Bloombergのデータを基に作成

期間:2004年12月~2024年12月、月次

\ キャンペーン実施中 /

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託のお取引にあたっては、以下の点にご留意ください。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は特定の指標(以下、「原指数」といいます。)の日々の値動きに対して一定の倍率となることを目指して運用を行います。倍率が+(プラス)1を超えるものを「ブル型(レバレッジ型)」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「ベア型(インバース型)」といいます。基準価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。また、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は、投資対象物や投資手法により銘柄固有のリスクやコストが存在する場合があります。

上記の理由から、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は主に短期売買により利益を得ることを目的とした商品で、一般的に中長期間的な投資の目的に適合しない場合があります。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。