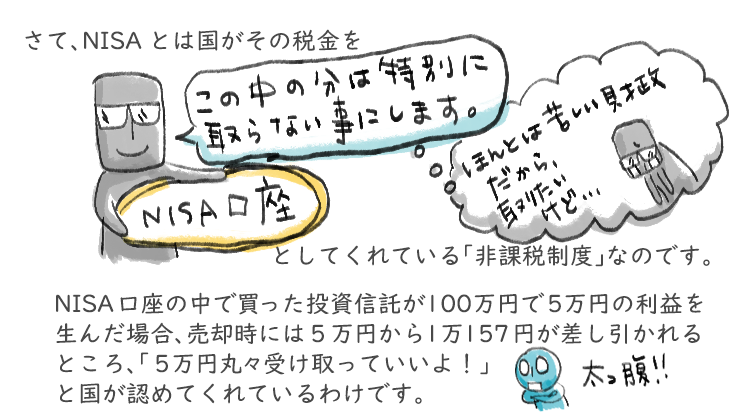

NISAとは商品名ではありません。口座の中で買った投資信託で出た利益からは税金は取らないであげましょう!という国の大盤振る舞いの制度の名前です。「その口座の中で何を買うか」によって将来の結果は大きく異なることに。それは「税金が取られずオトク!」よりももっと大事なことです。

まずNISAとは、Nippon Individual Saving Accountの略。日本の個人(individual)貯蓄(Saving)口座(Account)という名称でわかるように、金融機関に開く口座の名前であってNISAという商品はありません。

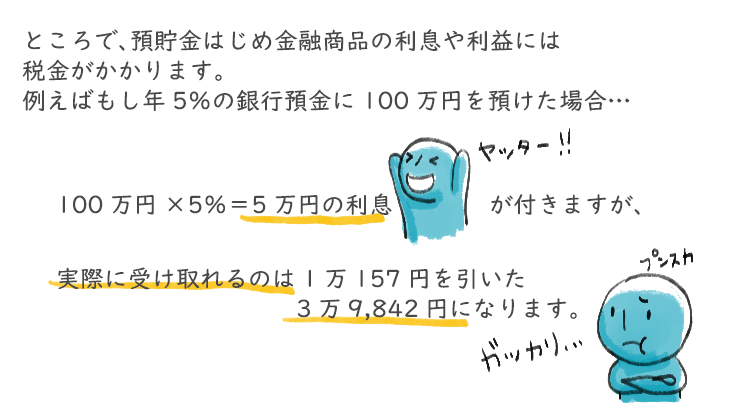

この引かれる1万157円が税金です。税率にすると20.315%。ずいぶんと中途半端な数字ですが、内訳は所得税が15%で住民税が5%の合計20%、そこに東日本大震災の復興支援を目的に2037年末までの時限措置で追加された0.315%を加えたものです。

納税は国民の義務です。文句言わずに(笑)払わねばなりません。先ほどの預金の1万157円の例のように、普通は「源泉分離課税」といって金融機関に自動的に差し引かれ(源泉徴収され)ます。投資信託による利益の場合も、口座開設時に「特定口座・源泉徴収あり」というものを選んでおけば、自動的に差し引かれるので面倒がありません(申告分離課税を選んで確定申告することもできます。その場合も税率は20.315%)。

しかも2024年から始まる新しいNISA制度は恒久的な制度となる見込み。国民への資産運用の定着のために、国も腹を括ったわけですね。

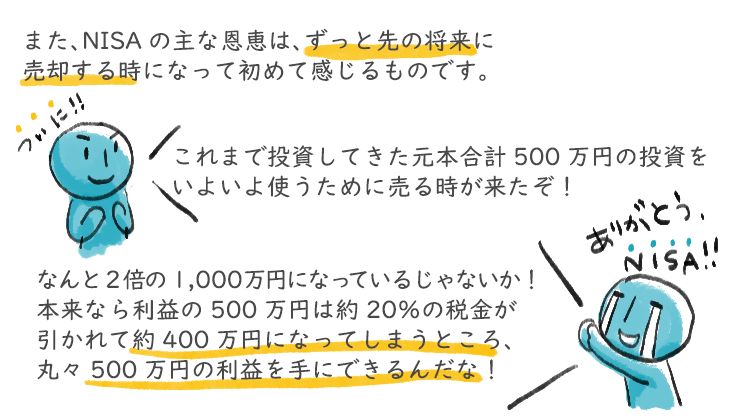

これはありがたい。投資信託を買うなら「使わにゃ損ソン」な話です。でもちょっと待って。変な言い方ですが「しょせんは税金がゼロになるだけの話だ」というクールな考え方もとても大事です。NISA口座であってもなくても、買った投資信託自体はこれまでと何ら変わりません。きっと一度はどこかで「元本割れ」を起こし、その後もどういう値動きをするかは約束されていないのが投資信託です。自分の将来のために、勇気をもって活用してやるぞ!という適切な“覚悟”と適度な知識は変わらず必要です。

つまり最後の最後の売却時の話でしかないわけです。大事なのはやはり、

・投資そのものとリスクの理解

・そのリスクを取る自身の目的の明確化

・その目的のためのリスクテイクに合った投資信託選び

です。焦る必要はありません。じっくり学んでいきましょう。

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託のお取引にあたっては、以下の点にご留意ください。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は特定の指標(以下、「原指数」といいます。)の日々の値動きに対して一定の倍率となることを目指して運用を行います。倍率が+(プラス)1を超えるものを「ブル型(レバレッジ型)」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「ベア型(インバース型)」といいます。基準価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。また、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は、投資対象物や投資手法により銘柄固有のリスクやコストが存在する場合があります。

上記の理由から、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は主に短期売買により利益を得ることを目的とした商品で、一般的に中長期間的な投資の目的に適合しない場合があります。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。