はい。

ですが、長期の資産形成で大事なことは、「時間軸」。

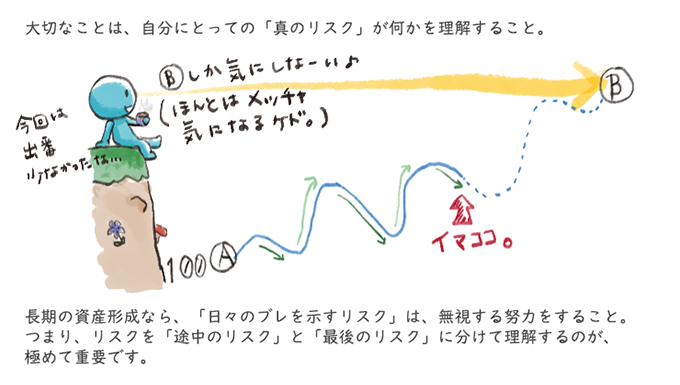

途中の下落を無視できる覚悟と時間がある人にとっての「真のリスク」とは、日々のブレではなく「将来使う時に目的通りに増えているか否か」です。

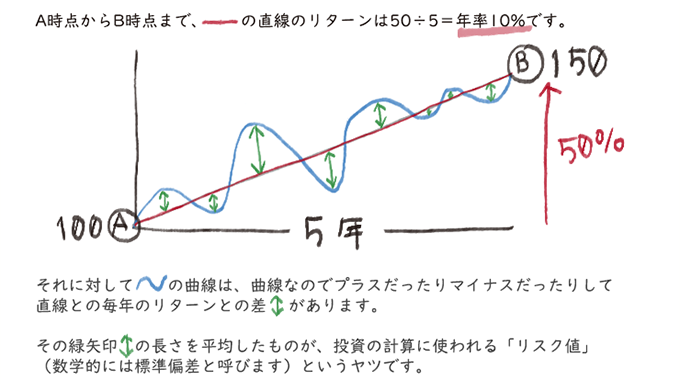

その「曲線」の振幅度合いを数学的に処理した数値が「投資理論におけるリスク値」です。

5年で50%上がったこの↓例で、その考え方を見てみましょう。

以上マル。です。難しく考える必要はありません。

あくまでも、“過去に起こった”振れ幅を計算したら「〇%のリスク値だった」という専門家の共通言語に過ぎません。過去の話です、あくまで。

実用的には、株式100%のファンドは過去、“運”が悪い時には1年あたりで4割から5割くらい下がる時が結構あった、だから今後もそれくらいの覚悟は必要かも――くらいに覚えておけば十分です。

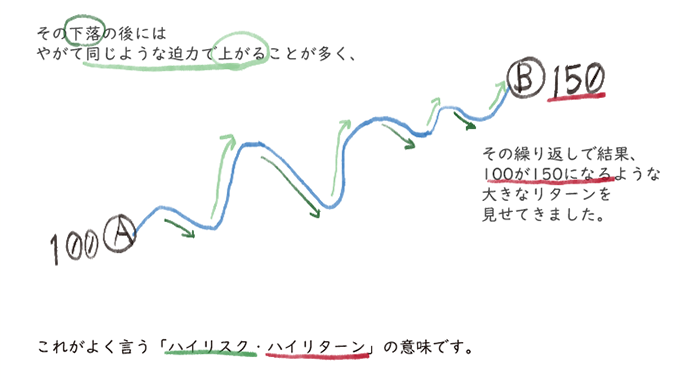

ただ、その後には続きがあります↓

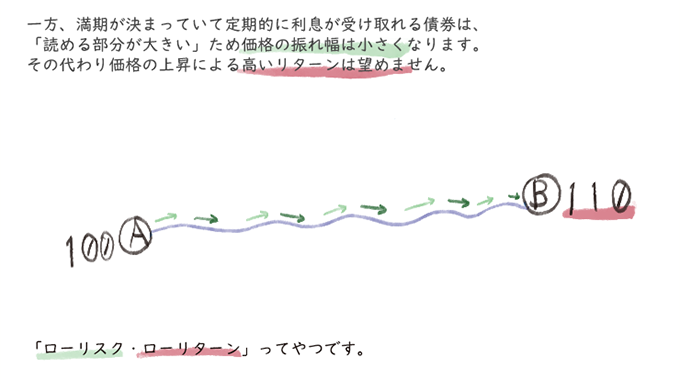

長く持つと価値が増えそうだと皆が期待する株式は、短期的には期待への楽観と失望とが繰り返されるため振幅が大きくなりがちです。

さて、個人の資産形成を考える私たちにとって最も重要な「リスク」は何でしょうか。

それはこの計算で求められるリスク値ではなく、自分がゴールとしているタイミングにおいて、100は果たして150になってくれるかどうか、のはず。

150になると期待して人生設計していたのに110にしかなってくれなかったり、110どころか80で使う

時を迎えてしまうことが、一番怖い「真のリスク」ではないでしょうか。

足もとばかりを見ているとつい、その日々の変動を怖がって尻込みしたり、始めたものを止めてしまったりしがちな私たち。

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託のお取引にあたっては、以下の点にご留意ください。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は特定の指標(以下、「原指数」といいます。)の日々の値動きに対して一定の倍率となることを目指して運用を行います。倍率が+(プラス)1を超えるものを「ブル型(レバレッジ型)」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「ベア型(インバース型)」といいます。基準価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。また、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は、投資対象物や投資手法により銘柄固有のリスクやコストが存在する場合があります。

上記の理由から、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は主に短期売買により利益を得ることを目的とした商品で、一般的に中長期間的な投資の目的に適合しない場合があります。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。