株式なんてスゴく難しそうに思いますが、長期資産形成のツールとしてとらえると「実は最もシンプル」な投資資産と言えるかもしれませんよ。

株式は何となくわかりますよね。

さて株式ですが、まず、債券にあるような満期はありません。買ったらいつか売るまでは現金化はされません。持っている途中で入ってくるお金は場合によっては(銘柄によっては)あり、それを債券の「利子」に対して「配当金」と呼びます。

配当は年1回の企業決算時や半年毎の中間決算時に業績などに応じて金額が決められ、その時点の株主にお金が配られます。利子の金額があらかじめ決まっている債券との違いはここにもあります。

なお、投資信託で株式を保有している場合も配当金は投資信託に入ってきますので、毎日発表する基準価額にしっかりと反映されています。

さて。日興アセットは「短期の株価はめちゃめちゃ難しいが、長期の株価は実はシンプル」と考えています。確かに同じ会社の株が昨日上がったのに今日は下がったりしています。その会社はきっと昨日と今日ではほとんど変わっていないでしょうに。――難しすぎます。

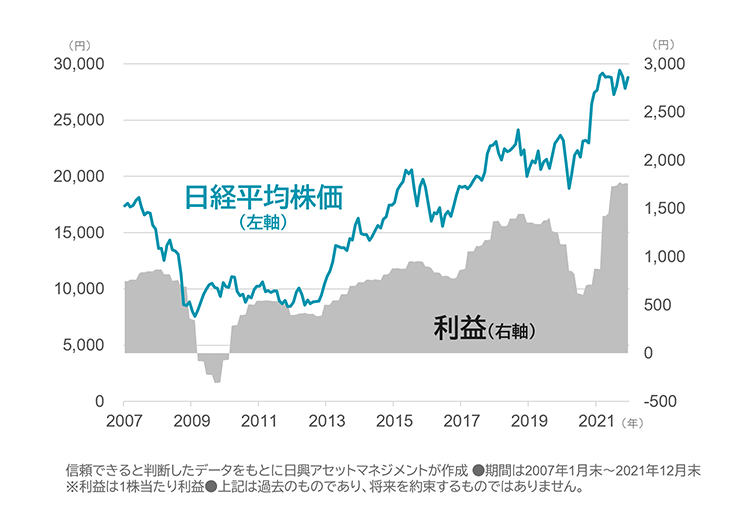

でも長期で見てみると、まったくめちゃくちゃな動きではなかったことに気付きます。

日本の大企業を広くカバーした指数である日経平均株価と、それら企業の利益額の合計を重ね合わせたグラフを見ると、そのリンク関係が見えますね。利益が落ちていると日経平均も下がっているし、利益が持ち直してくると日経平均も上がっています。実際には株価の方が利益の変化を先取りするように動いています。株式市場は皆で先を先をと読み合う場であることもわかります。

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託のお取引にあたっては、以下の点にご留意ください。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は特定の指標(以下、「原指数」といいます。)の日々の値動きに対して一定の倍率となることを目指して運用を行います。倍率が+(プラス)1を超えるものを「ブル型(レバレッジ型)」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「ベア型(インバース型)」といいます。基準価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。また、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は、投資対象物や投資手法により銘柄固有のリスクやコストが存在する場合があります。

上記の理由から、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は主に短期売買により利益を得ることを目的とした商品で、一般的に中長期間的な投資の目的に適合しない場合があります。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。