さて、アクティブファンドには要注意の「何ちゃって」があること理解してもらった上で、さらに知ってもらいたいのが第三の選択肢である「コンセプトファンド」についてです。端的に言えば、ベンチマークを「宣言」するのではなく、何をもって銘柄をしぼり込むかの考え方・コンセプトを「宣言」しているファンドってことになる。

さっき話した一般的なアクティブファンドと異なり、仮想敵を決めて勝った負けたをしないそうしたタイプを、日興アセットは「コンセプトファンド」と呼んでいる。一般的な指数・ベンチマークには縛られずに、ファンド毎に自ら定めた「コンセプトにだけ縛られる」ファンドってことだね。

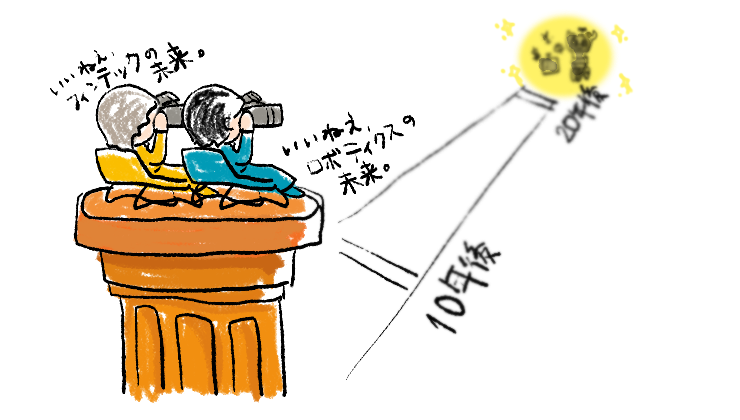

具体的には、「当ファンドは、AI(人工知能)などの進展がもたらす金融業界における地殻変動に注目し、長期で大きなリターンとして獲得することを目的としたファンドです」みたいなことを宣言する。この場合はきっと「何とかフィンテック株式ファンド」みたいな名前が冠されたファンドになるかな。

「世界的な労働人口の減少は確実に予想される未来であり、その裏返しとして必然な自動化ニーズを広範にとらえることで銘柄選定を行ない、長期的な資産増加を目指します」みたいな宣言をしているファンドには多分、「何とかロボティクス株式ファンド」みたいな名前が付くと思う。

いずれにしても、ファンド毎に「このファンドはどんな思想や未来予想をもって銘柄選択に臨むか」ということを宣言するタイプだ。これは明らかにさっきの一般的なアクティブファンドと違うよね。世の中の「今」を広くキャプチャするインデックスを意識しながらそれに勝とうとするのではなく、何らかの特色あるコンセプトに基づく「未来予想図」から意思決定するっていうんだから。

あるファンドマネージャーの目利き力に期待して、どんな銘柄やどんな業種を重視するかなどは全面的に一任しよう、というのが一般的なアクティブファンドだと言える一方で、「コンセプトファンド」は、一流ファンドマネージャーの目利き力に全部お任せするというよりは、そのファンドが規定する世界に「共感するかしないか」がポイントとなるファンドってことだ。

英語ではこういうタイプを「ベンチマーク・アグノスティック」と呼ぶみたい。アグノスティックとは「~に依存しない」という英語らしいので、まさにベンチマークに依存せずコンセプトに規定されるという意味だよね。僕らの「コンセプトファンド」という造語は悪くないと、自分でも思うな。

2人にはこの「コンセプトファンド」という世界に是非とも興味を持ってもらいたいと思う。すぐにそうしたファンドを買わなくてもいいので。まずはNISAを中心にオール・カントリーとかのインデックスファンドを優先してていいので。でも興味を持ってもらいたい。

なぜ僕がそんな風に思うかと言うと、これこそが株式投資の原点だと思うから。僕は32年前に証券マンになってずっと株式市場と付き合ってきたわけだけど、株式投資っていうのは将来の世の中を想像して、それと現在のギャップに知恵を絞り合う世界だと思うんだよね。人間に欲がある限り世界は前進し、僕らが思いもしないような商品やサービスが将来生まれ、企業の新陳代謝がその必然として起こる。そうしたドラスティックな潮流の変化をいかに早くから想像できるかが、株式投資の成否を分けるんだと思ってきたんだよね。

僕らが呼ぶ「コンセプトファンド」ってまさにこれなの。今年とか来年とか、インデックスが上がったとか下がったとかでなく、10年後20年後の世の中と業界秩序がどう変わっているかを今想像し、行動する――それこそが株式投資の本来の姿だと思うわけ。

次ページへ> 陳腐な「テーマ株ファンド」じゃないの?投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託のお取引にあたっては、以下の点にご留意ください。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は特定の指標(以下、「原指数」といいます。)の日々の値動きに対して一定の倍率となることを目指して運用を行います。倍率が+(プラス)1を超えるものを「ブル型(レバレッジ型)」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「ベア型(インバース型)」といいます。基準価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。また、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は、投資対象物や投資手法により銘柄固有のリスクやコストが存在する場合があります。

上記の理由から、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は主に短期売買により利益を得ることを目的とした商品で、一般的に中長期間的な投資の目的に適合しない場合があります。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。