「補正計画」を具体的に考えてみようか。もちろん唯一の正解として勧めるものではなく、今後君たちがどういうロジックで考えるといいのかという、あくまでケーススタディのひとつとして聞いておいて。

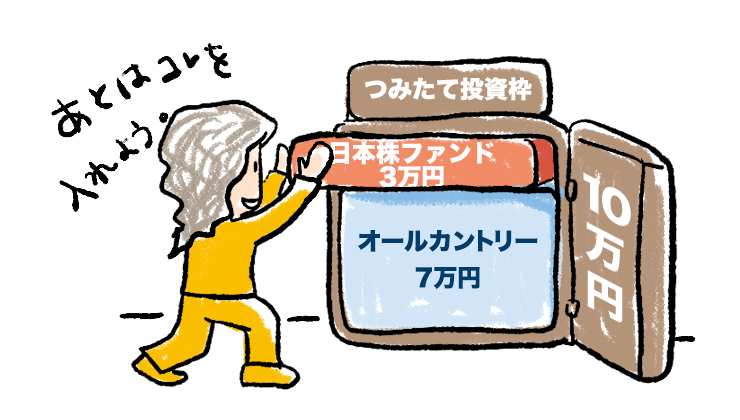

まずNISAのつみたて投資枠で完結するケースからいこうか。さっき挙げた日本株の比率を上げる補正を考えてみよう。月の上限10万円までを考えるとするなら、7万円をオール・カントリーで3万円をつみたて投資枠適格の日本株のファンドでセッティングするっていうのはどうだろう。

あ、別に7:3にすごい根拠があるわけではないからね。僕らの業界はつい「リスク・リターンの効率が最も良くなる比率は7:3でして……」ってやりがちなんだけど、そういうのではなくて、あくまで僕の感覚的なもので決めさせてもらいました。

そもそも2つのファンドを持つ理由は最終的なリターンを考えるからであって、数学的なリスク・リターン効率の向上ではないじゃない。僕はもともと、一般個人に対してファンドの組み合わせをリスク・リターンの最適化から説明するのって意味がないと思ってるんだよね。

仮に合成した数値がリスク・リターン的に最適な値動きだとして、そこに実際的な意味はあまりない。だって2つのファンドを持っていれば、それぞれの基準価額が、ただそれぞれに気になるだけなんだから。もちろんウチの会社がバランスファンドを設計する際なんかには、そういう組み合わせの最適化については死ぬほどこだわるんだけどね。

脱線したが、ひとつの例としてNISAつみたて投資枠を7万円のオール・カントリーをベースに、3万円の日本株のファンドで補正するというアイデアを挙げてみた。

日本株のつみたて投資枠適格ファンドは結構あるので、選ぶのには困らないと思うけど、TOPIX(東証株価指数)のインデックスファンドがいいのか、一般的なアクティブファンドの適格ファンドを選ぶべきかは、これまた悩ましいんだな。

TOPIXって、S&P500に比べるとこれまた別の問題というか課題がある。今は呼び名から変わってしまったけど、昔でいう東証一部上場企業全部を入れているのがTOPIXなんだね。でもさ、全部って全部すぎるでしょ、って思うわけ。少しはスクリーニングしてくれないかなぁと。

かといって、全業種の代表選手を日経新聞社がチョイスした225社からなる日経平均株価のインデックスファンドがいいのかというと、もう脱線が過ぎてしまうので詳しくは言わないけど、それはそれで気になる。

もし、つみたて投資枠に合格しているアクティブファンドから納得いくものが選べるなら、それがいいかもしれない。

さて、次のアイデアにいこう。

NISAには成長投資枠っていう、年間240万円まで投資できる枠があるよね。つみたて投資枠に成長投資枠を組み合わせて「コンセプトファンド」で補正していくっていうのはどうだろう。コンセプトファンドのほとんどが成長投資枠でしか買えないからね。

ちなみに成長投資枠であっても、別に一括で買う必要はなく毎月の積立で買っていけるので、両方とも積立にすればいい。

その際、つみたて投資枠の月10万円を使い切らないと成長投資枠での積立をしちゃいけないようなイメージがあるかもしれないけど、そんなことはないんだよね。

つみたて投資枠と成長投資枠をことさらに分けずに、まずは自分が行なうべき積立の総額を先に考え、その後に「買いたいファンドがどちらに属するか」を考えるという順番でいいんだよね。

そういえば一番最初にその話をしたじゃない。覚えてくれてる……よね。給料の25%、できれば30%を強制天引きすることから考えようねって話。

その金額全体をNISAの中で、買いたいファンド目線で割り振るという考え方だ。わかりづらいよね。具体例を挙げて説明してみる。

例えば、手取り20万円の30%である月6万円の積立と、ボーナスでは15万円の一括投資ができるんだとしようか。毎月の積立とボーナス、それぞれで考えてみよう。

さっきと同じ7:3のチューニングとするなら、積立の6万円については4万円のオール・カントリーのインデックスファンドをつみたて投資枠で買い、2万円のコンセプトファンドを成長投資枠の積立で買えば大体7:3だ。

つみたて投資枠は10万円あるのに4万円しか使わないのはもったいと思う必要はない。成長投資枠の積立で申込手数料がかかるというなら別だけど、そうでないならどっちもNISAの積立だから同じこと。

順番を間違えてはいけないのは、自分が買いたい、積み立てたいと思うファンドありきで考え、その後に枠の方を選ぶということだ。

そしてボーナスの15万円も、オール・カントリーのインデックスファンドを10万円、コンセプトファンドを5万円で成長投資枠で一括投資すれば、これも大体7:3だよね。

今、「一括投資すれば」って言っちゃったけど、これは実は悩ましい。株式100%のファンドを、ボーナスが出た後すぐに一発のタイミングで、いわゆるスポット買いして大丈夫か、だよね。

これ、随分前に話したことあるのを覚えているかな。

タイミングを計っていると「今日より明日の方が安く買えるかもしれない。いやいやもっと待った方が……」になるに決まっているんだから、今日か明日かの違いなど誤差になるくらいの大きなリターンを目指そうぜ、みたいな男気あることを言った記憶がある。

とはいえ、買った後にすぐに下がったらすごく気分が悪くなるのは事実なので、これはお任せするわ。何だったら3ヵ月毎の3回に分けて機械的に買うとかの方がいいのかもしれない。株式100%のファンドで3ヵ月の間が空けば、まあまあの買値の分散にはなるはずだから。

ただ機械的にやることが大事。まずはボーナスが出た直後にすぐに全部を証券会社に送金して、1回目の3分の1の金額ですぐに買う。そしてスマホのカレンダーの3ヵ月後の同じ日とかに、「2回目買付注文」と入れておく、とかね。

はあ、今回は重かったよね。お腹いっぱいでしょう。

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託のお取引にあたっては、以下の点にご留意ください。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は特定の指標(以下、「原指数」といいます。)の日々の値動きに対して一定の倍率となることを目指して運用を行います。倍率が+(プラス)1を超えるものを「ブル型(レバレッジ型)」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「ベア型(インバース型)」といいます。基準価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。また、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は、投資対象物や投資手法により銘柄固有のリスクやコストが存在する場合があります。

上記の理由から、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は主に短期売買により利益を得ることを目的とした商品で、一般的に中長期間的な投資の目的に適合しない場合があります。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。