| 正式名称 | 株式会社みずほフィナンシャルグループ 第31回期限前償還条項付無担保社債 (実質破綻時免除特約および劣後特約付) |

|---|---|

| 期間 | 10年 |

| 格付け | AA-(R&I)、AA-(JCR) |

| 当社販売期間 | 2024年7月3日(水)9:00~7月17日(水)14:30 |

| 利率(年率) |

*利率決定日(2029年7月18日の前銀行営業日)の午前10時に財務省ウェブサイト内「国債金利情報」のページにおいて、利率基準日(利率決定日の前銀行営業日)現在の流通市場における実勢価格に基づいて算出された5年国債金利(期間5年の固定利付日本国債の半年複利金利として表示される金利)を指す。詳細は販売開始時に目論見書をご覧ください。 |

| 利払日 | 毎年1月18日、7月18日(年2回)【初回利払日:2025年1月18日】 |

| 発行日(受渡日) | 2024年7月18日(木) |

| 償還日 | 2034年7月18日(火) |

| 発行価格 | 額面100円につき100円 |

| 買付単位 | 100万円以上、100万円単位 |

| 期限前償還条項 |

本債券の元金は株式会社みずほフィナンシャルグループが、2029年7月18日に、あらかじめ金融庁長官の確認を受けたうえで、残存する本社債の全部(一部は不可)を、各社債の金額100円につき金100円の割合の金額で、期限前償還することができます。 |

実質破綻時債務免除特約とは

債券の発行体が実質的に破綻状態になった際に、その発行体は償還金の決定方法に関わらず、元利金の支払いを行う義務をすべて免除されるという特約をいいます。法律的には金融市場またはその他の金融システムが著しく混乱を生ずる恐れがある場合や金融機関などが債務超過や支払い停止の恐れがあると判断されたとき、内閣総理大臣が預金保険法126条の2に規定される特定第二号措置に基づいて行われる仕組みになっています。

劣後特約とは

発行体に関して破産手続きや会社更生手続きの開始など、劣後特約で定められた「劣後事由」が発生した場合に普通社債に比べ元本利息の支払いの順位(弁済順位)が低くなる債券に付けられる特約をいいます。したがって、「劣後事由」の発生時以降は、社債権者は、その元利金の全部または一部の支払いを受けられない可能性があります。

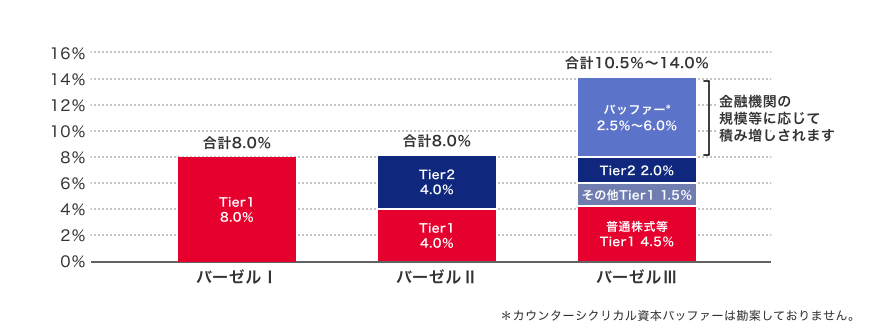

本債券は「バーゼルⅢ対応Tier2債券」と呼ばれるタイプの債券です。

バーゼルⅢという国際的なルールの中でTier2に分類される債券であることを意昧しています。

バーゼルⅢについて

バーゼルⅢとは、バーゼル銀行監督委員会が国際的に活動する銀行に対し、自己資本比率等に関して定めた国際統一基準です。その名前の通り、最初から数えて3番目のルールです。

バーゼル規制と自己資本比率

自己資本比率への規制は、金融機関にとって重要な安全性を担保するためのもので、規制内容はルールを見直す度に厳しくなっています。本債券は自己資本比率を計算する際に、Tier2資本に算入することが認められています。

みずほフィナンシャルグループは、銀行持株会社として、銀行、証券専門会社、その他銀行法により子会社とすることができる会社の経営管理およびこれに附帯する業務、その他銀行法により銀行持株会社が営むことのできる業務を行っており、関連会社を通じた総合金融サービスを提供しております。

ご注意事項

債券は、債券の価格が市場の金利水準の変化に対応して変動するため、償還前に換金すると損失が生じるおそれがあります。また、債券を発行する組織(発行体)が債務返済不能状態に陥った場合、元本や利子の支払いが滞ったり、不能となったりすることがあります。

国内債券を、楽天証券との相対取引によって購入する場合は、購入対価のみお支払いいただきます(委託手数料はかかりません)。