初めてではない方も対象!米国上場のiシェアーズ 債券ETFの買付で100万ポイント山分け!

キャンペーンに期間中に、対象の米国上場のiシェアーズ 債券ETFを買付(現物買い、「米株積立(米国株式積立)」も対象)した方全員で100万ポイントを山分けします!

米国の金利が低下すると、債券価格は上昇が見込まれます。今よりもう一歩踏み込んだ資産運用がしたい方!

この機会に米国上場のiシェアーズ 債券ETFを活用して資産運用をステップアップしてみませんか?

| エントリー期間 |

2024年7月31日(水)16:00~2024年8月30日(金)16:00 |

|---|---|

| キャンペーン対象期間 |

2024年8月1日(木)~2024年8月30日(金)国内約定分

|

| キャンペーン対象者 |

キャンペーン期間中にエントリーし、対象の米国上場のiシェアーズ 債券ETFを買付(現物買い、「米株積立(米国株式積立)」が対象)したお客様。

|

| キャンペーン内容 |

本キャンペーンにエントリーし、対象の米国上場のiシェアーズ 債券ETFを買付(現物買い、「米株積立(米国株式積立)」が対象)したお客様全員に総額100万ポイントをプレゼントします。 |

| ポイント付与時期 |

2024年9月下旬(予定) |

| ご注意事項 |

|

2407fr0101

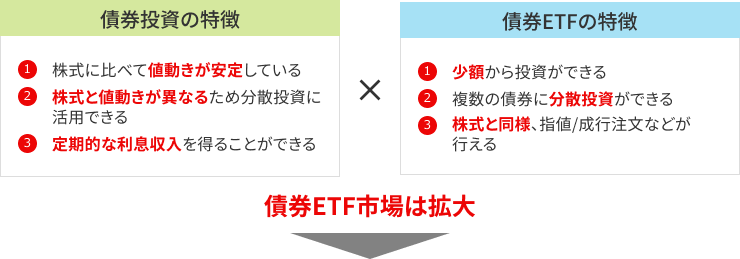

近年「S&P500指数」や「MSCIオール・カントリー指数」に連動する株式ファンド・ETFが人気ですが、資産運用は株式だけ取り組めば本当に十分と言えるのでしょうか?債券は、分散されたポートフォリオを構築する上で株式と並ぶ重要な資産の1つです。なじみが薄く投資のハードルが高いと思うかもしれませんが、実はETFを使えばだれでも手軽に投資することができます。このページでは普段なかなか知る機会のない債券投資について、そして少額で手軽に債券に投資ができる債券ETFについてご紹介いたします。

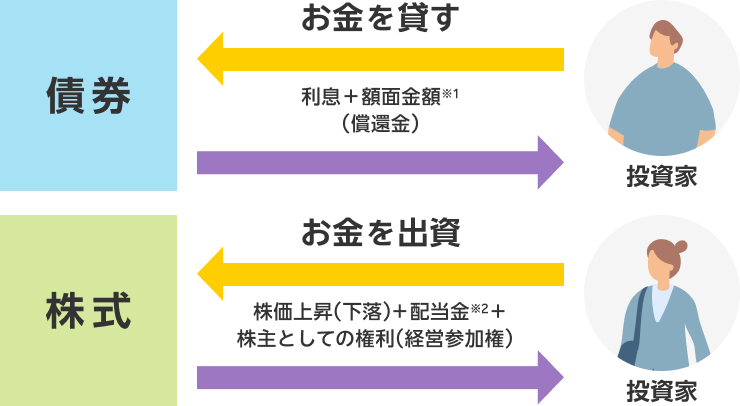

債券投資の魅力の一つは、安定した利息収入を得られる点です。債券は、政府や企業が資金を調達するために発行し、投資家に対して定期的に利息を支払います。株式にも配当がありますが、配当は業績により変動するうえ、配当がおこなわれないこともあるので、安定した収入源とは言えません。金融商品から安定したインカムを得たい場合、債券投資は非常に有効です。また、直近では株式よりも高い利回りが期待できる債券も増えているのも注目のポイントです。

*1 ETFを通じた投資の場合には、上記の全てが得られる訳ではございません。

*2 配当金は支払いが保証されているものではありません。

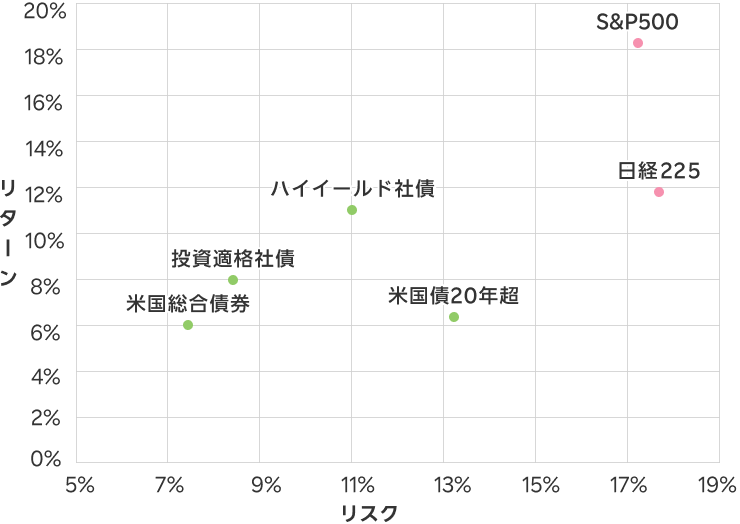

一般的に、債券は株式よりもリスク(価格の振れ幅)が少ない点も大きな魅力です。株式の場合は、株主として企業の成長による恩恵も低迷による影響も受けますが、債券は発行した会社や国などが破綻などしない限り、債券の満期日(償還日)には貸したお金が返ってくるのに加え、保有している間は利息も得られるため、より安定的なリターンが期待できます。このことから株式ほどのリスクは取りたくないけれども、銀行預金だけではもったいない気がするという投資初心者にも、債券はおススメできます。

出所:ブルームバーグ、ブラックロック、2009年6月末から2024年6月末時点。S&P500=「S&P500®(税引後配当込み、TTM、円建て)」、日経225=「日経平均トータルリターン・インデックス」、米国債20年超=「FTSE米国債20年超セレクト・インデックス(国内投信用、円ベース)」、米国総合債券=「ブルームバーグ米国総合インデックスTTM(為替ヘッジなし、円ベース)」、投資適格社債=「ICE BofA USコーポレート・インデックス(国内投信用、円ベース)」、ハイイールド社債=「ブルームバーグ米国総合インデックスTTM(為替ヘッジなし、円ベース)」

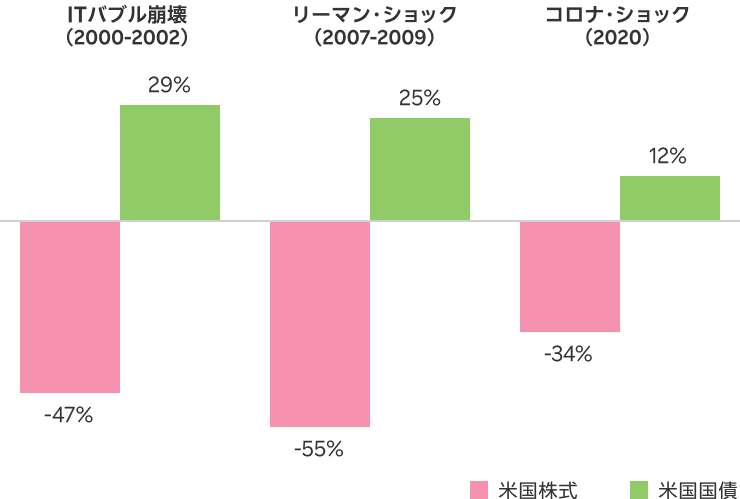

最後に、債券は株式と値動きが異なるため、分散投資に活用することができます。株式と債券は、一般的に異なる経済要因の影響を受けるため、一方が下落しても他方が上昇することがあります。例として、経済が好調な時期には企業の業績が向上し、株式の価値が上昇しやすくなりますが、経済が不調な時期には、企業の業績が低迷し、株式の価値が下落しやすくなります。この時、投資家は安全な資産を求めて債券に資金をシフトさせます。

このような特徴から、債券は市場のショック時に株式と比べて強い傾向があります。

出所:ブルームバーグより当社作成。過去の実績は、現在または将来の成果を示す信頼できる指標ではありません。また、指数に直接投資することはできません。各ショックの時期は外国株式リターンのピークからボトムによって定義。 ITバブル崩壊:2000/9/1-2002/10/9、リーマン・ショック:2007/10/9-2009/3/9、コロナ・ショック:2020/2/19-2020/3/23。米国株式:S&P 500指数(配当込み、円換算ベース)、米国国債:FTSE US Treasury 20+ Years Index(円換算ベース)。

このように非常に魅力的な債券ですが、個別の海外債券の購入にはまとまった資金が必要なため、ハードルが高いと感じるかもしれません。しかしETFであれば、米国債や米ドル建て社債などの海外債券にも少額からアクセスできます。特に海外債券は、国内債券より利回りが高いものが多く種類も豊富ですが、投資の手段が限られているため、ETFを活用するのが便利です。また、複数の債券が組み入れられているETFを活用すれば、リスク分散が可能になります。

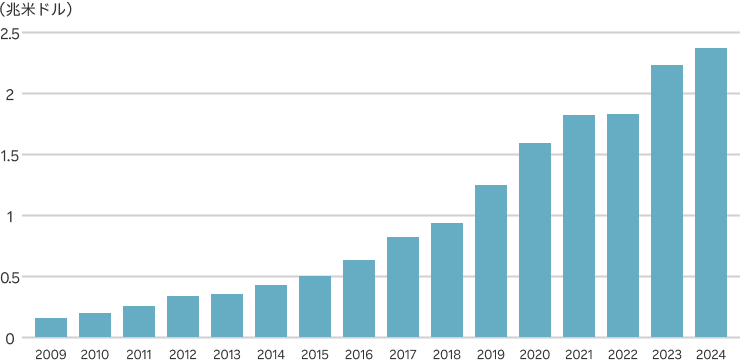

■世界の債券ETFの残高(年末、月末時点)

出所:ブラックロック、2024年6月末時点

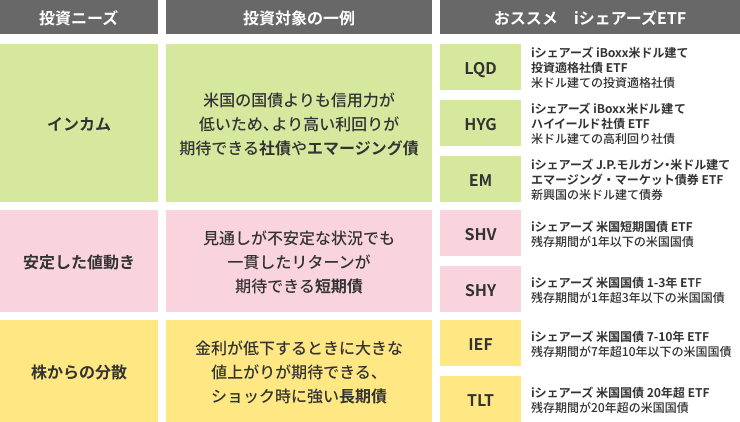

世界で残高No.1*1、そして銘柄数No.1*2のETFブランド、「iシェアーズETF」であれば、債券投資のニーズ別に合わせた債券ETF投資が簡単にできます。例えば、債券投資で高いインカムを狙いたい方は、信用力が低い変わりに、より高い利回りが期待できる社債やエマージング債などがおススメです。リスクを抑えた投資がしたい方は、金利の感応度が低いため、見通しが不安定な状況でも一貫したリターンが期待できる短期債はいかがでしょう。債券を活用してポートフォリオの分散投資がしたい方は、利下げが始まった際に大きなリターンが期待できる長期債などがピッタリです。

このキャンペーンをきっかけに、ぜひiシェアーズETFで債券投資をはじめてみてはいかがでしょうか。

*1 出所:Thinking Ahead Institute, "The world’s largest 500 asset managers"(2023年10月)、グローバルの運用資産残高ベース

*2 出所:BLACKROCK GLOBAL ETP Landscape(2024年3月)。日本の法令に基づく届出がされていない銘柄については、一般投資家の方が日本国内の証券会社で取引することはできません。

| ティッカー | ETF名 |

|---|---|

| EMB | iシェアーズ J.P.モルガン・米ドル建てエマージング・マーケット債券 ETF |

| HYG | iシェアーズ iBoxx 米ドル建てハイイールド社債 ETF |

| IEF | iシェアーズ 米国国債 7-10年 ETF |

| IGIB | iシェアーズ 米ドル建て社債 5-10年 ETF |

| IGSB | iシェアーズ 米ドル建て社債 1-5年 ETF |

| LQD | iシェアーズ iBoxx 米ドル建て投資適格社債 ETF |

| MBB | iシェアーズ 米国 MBS ETF |

| SHV | iシェアーズ 米国短期国債 ETF |

| SHY | iシェアーズ 米国国債 1-3年 ETF |

| TIP | iシェアーズ 米国物価連動国債 ETF |

| TLT | iシェアーズ 米国国債 20年超 ETF |

| USIG | iシェアーズ ブロード米ドル建て投資適格社債 ETF |

2407fr0101

外国株式等は、株価(価格)の変動等により損失が生じるおそれがあります。また、為替相場の変動等により損失(為替差損)が生じるおそれがあります。上場投資信託(ETF)は連動対象となっている指数や指標等の変動等、上場投資証券(ETN)は連動対象となっている指数や指標等の変動等や発行体となる金融機関の信用力悪化等、上場不動産投資信託証券(REIT)は運用不動産の価格や収益力の変動等により、損失が生じるおそれがあります。

上場有価証券等のうち、レバレッジ型、インバース型のETF及びETN(※)のお取引にあたっては、以下の点にご留意ください。

※「上場有価証券等」には、特定の指標(以下、「原指数」といいます。)の日々の上昇率・下落率に連動し1日に一度価額が算出される上場投資信託(以下「ETF」といいます。)及び指数連動証券(以下、「ETN」といいます。)が含まれ、ETF及びETNの中には、原指数の日々の上昇率・下落率に一定の倍率を乗じて算出された数値を対象指数とするものがあります。このうち、倍率が+(プラス)1を超えるものを「レバレッジ型」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「インバース型」といいます。

米国株式信用取引の対象となっている株式等の株価(価格)の変動等により損失が生じるおそれがあります。米国株式信用取引は差し入れた委託保証金を上回る金額の取引をおこなうことができるため、大きな損失が発生する可能性があります。その損失額は差し入れた委託保証金の額を上回るおそれがあります。また、米国株式信用取引は外貨建てで行う取引であることから、米国株式信用取引による損益は外貨で発生します。そのため、お客様の指示により外貨を円貨に交換する際の為替相場の状況によって為替差損が生じるおそれがあります。

〔現物取引〕

1回のお取引金額で手数料が決まります。

取引手数料

米国株式 約定代金の0.495%(税込)・最低手数料:0米ドル・上限手数料:22米ドル(税込)

中国株式 約定代金の0.275%(税込)・最低手数料:550円(税込)・上限手数料:5,500円(税込)

アセアン株式 約定代金の1.10%(税込)・最低手数料:550円(税込)・手数料上限なし

※当社が別途指定する銘柄の買付手数料は無料です。

※米国株式の売却時は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。

※中国株式・アセアン株式につきましては、カスタマーサービスセンターのオペレーター取次ぎの場合、通常の取引手数料に2,200円(税込)が追加されます。

〔米国株式信用取引〕

1回のお取引金額で手数料が決まります。

取引手数料

約定代金の0.33%(税込)・最低手数料:0米ドル・上限手数料:16.5米ドル(税込)

※当社が別途指定する銘柄の新規買建または買返済時の取引手数料は無料です。

※売却時(信用取引の場合、新規売建/売返済時)は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。

米国株大口優遇の判定条件を達成すると、以下の優遇手数料が適用されます。米国株大口優遇は一度条件を達成すると、3ヶ月間適用になります。詳しくは当社ウェブページをご参照ください。

〔米国株式信用取引(米国株大口優遇)〕

約定金額にかかわらず取引手数料は0米ドルです。