とはいえ、絶好調な20年と21年の後に米国株をはじめ世界の株式市場に少しブレーキがかかったこともあって、最近では「S&P500一択」ではなく「全世界株式がいいのでは?」という意見を耳にすることが多くなった気がする。「全世界株式」は「オール・カントリー」とも言われるんだけど、やっぱり指数の名前なんだ。

S&P500と違ってこの日本語が冠される指数には種類がいくつかあるんだけど、最もポピュラーな全世界株式はMSCI All Country World Indexという指数。「えむえすしーあい」は指数算出会社の名前で、MSCI社が計算するたくさんの指数の中のひとつがAll Country World Index、オール・カントリー・ワールド・インデックスってわけね。オールなカントリーだから「全世界」という日本語が付けられることになった。

3×3のマスでいうとこういうこと。日本と先進国と新興国のコマを全部埋めるのがこの指数だ。

先進国はアメリカ、日本、イギリス、フランス、ドイツ、スイス、スペイン、イタリア、カナダ、オーストラリアなどなどなど。新興国は中国、韓国、台湾、インド、マレーシア、インドネシア、メキシコ、ブラジル、トルコ、ポーランド、南アフリカなどなどなど。順不同に挙げてみたけど、こんなにたくさんの国に籍を置く会社に投資したと考えて計算されるのが、MSCI All Country World Indexというわけ。会社数でいうと二千数百社だったと思う。S&P500が約500社だったのに比べると随分と多いね。

計算にあたっては二千数百社の株価を足して二千数百で割る単純平均ではなく、S&P500と同じように時価総額加重平均という方法を使ってる。時価総額とは発行済み株式数×株価なので、株式をたくさんの人に持たれている大企業で、かつ今の株価が高くなっている会社に重みを付けて指数を計算するってことだ。したがって足もとではやはりGoogleとかAmazonとかAppleといった米国の巨大IT企業のシェアが高いんだよね。そこはS&P500と同じ。

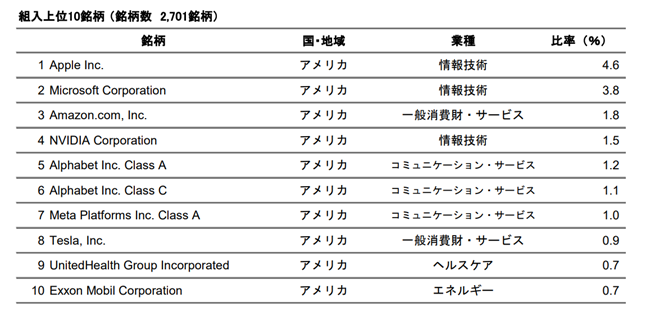

この表はオール・カントリー指数を連動対象としたあるインデックスファンドの月次レポートの一部なんだけど、これを見るとアメリカ企業が58.4%で、次に多いのは日本企業で、でもわずか5.5%で、次がイギリス、スイス、フランスとヨーロッパの企業が続いている。中国や台湾は合わせると4%ちょっとを占めているね。

あくまで本コラムをわかりやすくするために示したものであり、具体的な商品の内容を解説するものではありません。当社ファンドの現在および将来の組入を示唆するものでもありません。

右の表を見ると、国が分散されている結果として通貨、つまり為替変動リスクが分散されている。意味わかるかな。日本人の我々が日本の投資信託で海外の国の株を買っているわけなので、必ず為替変動リスクがあるわけ。今はとりあえず「円高はマズイ、円安はラッキー」と覚えておいて。

この表を見てわかるのは、米ドルは62.3%だけであとはユーロはじめ色んな通貨に分散されているということだよね。これは基本的にいいことだ。ニュースで見聞きするのは日本円と米ドルのレートばかりで、毎日円高だ円安だと言ってるじゃない。でもユーロもポンドも円との交換レートはそれぞれに動いていて、それぞれに「円高はマズイ円安はラッキー」なので、その変動要因が分散されているのはいいことだ。

それでもこっちの「組入上位10銘柄」という指数におけるシェア、つまりその企業の株価の上下が指数をどれだけ大きく動かすかという順番で見てみるとこの通り。やっぱりこの時点ではAppleとかMicrosoftとかAmazonとかAlphabet、あ、アルファベットはGoogleのことね、が並んでるよね。やっぱり米国企業がずらりと並んでいる。

あくまで本コラムをわかりやすくするために示したものであり、具体的な商品の内容を解説するものではありません。当社ファンドの現在および将来の組入を示唆するものでもありません。

つまり、顔ぶれという意味では実はS&P500とあまり変わらないというのが、今のS&P500とオール・カントリーの関係だと言える。これはいい悪いじゃなく、それくらい世界の中での今の米国巨大IT企業たちの株価が高く存在感が大きいってことだ。

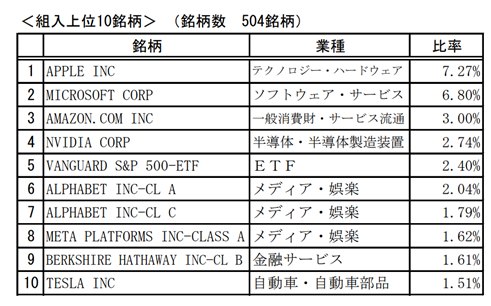

ただ、この同時点でのS&P500を連動対象にしたあるインデックスファンドの上位10銘柄の表を並べてみると、顔ぶれはほぼ一緒だけど「比率」のところがかなり違うのがわかるよね。

あくまで本コラムをわかりやすくするために示したものであり、具体的な商品の内容を解説するものではありません。当社ファンドの現在および将来の組入を示唆するものでもありません。

たとえばAppleはオール・カントリーでは4.6%だったけど、S&P500では7.27%もあるね。Microsoftはオール・カントリーでは3.8%だったけど、6.8%だ。顔ぶれは同じでも、一つひとつの企業のシェアが格段に小さい。つまりオール・カントリーの方が一つひとつの銘柄の株価の上下に振らされる程度が小さいってこと。さっきの為替変動リスクが分散されているのと同じだね。

このことは、これら上位の企業がガンガン上がっていくようなマーケット、相場の時にはマイナスに作用する。そういう時はそれらの比率が高いS&P500の方がより大きく上がる。これは間違いない。同時にこれら上位の企業が調子悪い時、S&P500の方が大きく下がる。これも間違いない。

長くなっちゃったね。悪いけど僕はS&P500とオール・カントリーのどちらがいいとは言いません。とにかく理解してもらいたいのは、インデックスファンドは指数選びがすべてだということ。だから指数の仕組みと中身をある程度でいいから理解してほしいと思うわけ。人の意見や人気ランキングなんかで安易に決めることだけはないように、と思ってるわけ。

ということでついつい長くなっちゃった。ではまた。

個別銘柄への言及については、当該個別銘柄の売買を推奨するものでも、将来の価格上昇または下落を示唆するものではありません。また当社ファンドにおける保有・非保有および将来の銘柄の組入れまたは売却を示唆・保証するものでもありません。

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託のお取引にあたっては、以下の点にご留意ください。

ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は特定の指標(以下、「原指数」といいます。)の日々の値動きに対して一定の倍率となることを目指して運用を行います。倍率が+(プラス)1を超えるものを「ブル型(レバレッジ型)」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「ベア型(インバース型)」といいます。基準価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。また、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は、投資対象物や投資手法により銘柄固有のリスクやコストが存在する場合があります。

上記の理由から、ブル型(レバレッジ型)、ベア型(インバース型)の投資信託は主に短期売買により利益を得ることを目的とした商品で、一般的に中長期間的な投資の目的に適合しない場合があります。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。