資産運用を効率的におこなうためにレバレッジをかけた投資をする投資家の方々がいらっしゃいます。米国株式でレバレッジをかけて投資をする方法には「米国株式信用取引」にてレバレッジをかけて投資をする方法と、現物取引でレバレッジがかかっている「レバレッジ型ETF」に投資する2つの方法があります。それぞれに異なるメリットとデメリットがあるため、使い分けが重要です。

今回は「米国株式信用取引」と「レバレッジ型ETF」の2つを比較し、それぞれのおすすめの使い方を解説します。

正しく理解して、資産効率よく投資をしましょう!

まずは「米株信用」と「レバレッジ型ETF」の違いを押さえましょう!

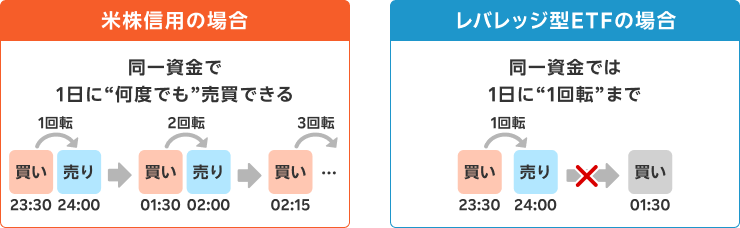

「米株信用」の一番大きなメリットは同一資金で1日に何度も売買できることです。これにより少ない資金からでも、コツコツと利益を積み重ねることができます。

また、取引手数料が比較的安く、対象の銘柄も900銘柄以上と多いです。

「レバレッジ型ETF」の一番大きなメリットは最大で3倍のレバレッジがかけられることです。より資産効率の良い投資が可能になります。

また、保有することにより生じるコストも比較的低い銘柄が多いです。

上記の比較からも分かるように「米株信用」と「レバレッジ型ETF」にはそれぞれ異なるメリットがあるため、取引方法に合わせて使い分けることが重要になります。

ここからは取引方法ごとにどちらがおすすめなのかを解説していきます。

「米株信用」では、同一の資金で同一銘柄を何度でも売買ができます。このことを利用したデイトレードにより、少ない資金からでも利益を積み重ねていくことが可能です。

「レバレッジ型ETF」よりもかけられるレバレッジは低いですが、利益をコツコツと積み重ねることで、最終的にはより多くの利益を得られる可能性があります。

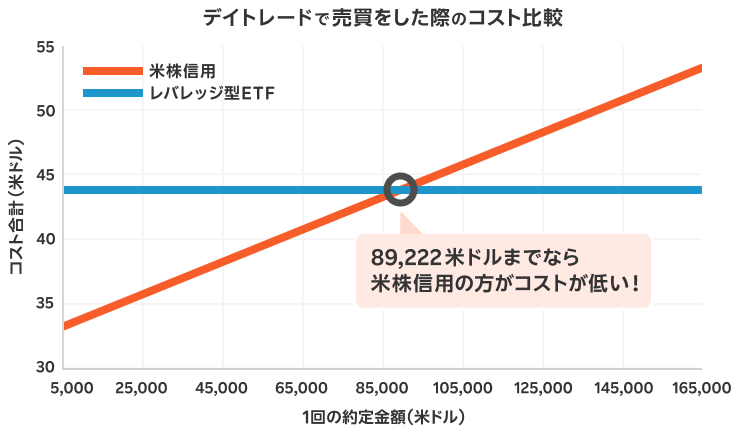

また、「米株信用」では取引手数料が約定代金の0.33%と「レバレッジ型ETF」の0.495%よりも低くなっています。

そのため、特に何度も売買をするデイトレードでは金利を含めても「米株信用」の方がコスト面で有利な場合が多いです。

「米株信用」では個別銘柄を含む900を超える銘柄で取引ができますが、「レバレッジ型ETF」では基本的には指数連動型のETFにレバレッジをかけたものを中心に60銘柄ほどしかありません。

例えば、コカ・コーラやネットフリックスなど、特定の個別銘柄にレバレッジをかけた投資をしたい場合には、多くの場合、「米株信用」を使う必要があります。

「レバレッジ型ETF」ではデイトレードにて同一の資金で同一銘柄の売買は一度しかできません。しかし、「レバレッジ型ETF」では最大3倍と「米株信用」の最大2倍よりも高いレバレッジをかけることができる銘柄もあります。

そのため、1日に同じ銘柄を頻繁に売買をしない方は、より資産効率よく投資ができる「レバレッジ型ETF」がおすすめです。

「レバレッジ型ETF」では保有する際にかかるコストが経費率1.0%(年率)ほどと、「米株信用」の金利4.5%(年率)を大幅に下回ります。そのため、一般的に、約定金額が大きくなるほど、短い保有日数でも「レバレッジ型ETF」の方がコストメリットがあるようになります。

ただし、レバレッジ型ETFはその商品の性質上、目指す倍率の投資成果が得られない場合や株価が回復しにくい特性から中長期間的な投資の目的にはあわない場合がありますので、ご注意ください。

| 約定金額ごとの「レバレッジ型ETF」が「米株信用」のコストを下回る保有日数 | |||||||

|---|---|---|---|---|---|---|---|

| 約定金額(米ドル) | 5,000 | 10,000 | 20,000 | 30,000 | 40,000 | 50,000 | 60,000 |

| 保有日数 | 23日 | 12日 | 6日 | 4日 | 3日 | 3日 | 2日 |

デイトレードをする場合には、コストも低い場合が多い「米株信用」がおすすめです。

一方で、売買を頻繁にしない場合には「レバレッジ型ETF」がおすすめです。

レバレッジをかけることでより効率的な資産運用が可能になりますが、予想と反対の値動きになった場合には想定以上の損失が発生する可能性もあります。

目的やリスク許容度に合わせ、上手にレバレッジを活用しましょう。

米国株式信用取引をはじめるには、外国株式信用取引口座の開設が必要となります。

信用取引口座(国内株)が未開設のお客様は、国内株・外国株信用取引口座の同時申込となります。

以下のボタンから信用取引口座の申込を行ってください。信用取引口座開設には口座開設基準がございます。必ずご確認ください。

【口座開設基準】

ご注意事項

米国株式信用取引の概要や取引方法、信用取引をする上でのテクニックなどが書かれた入門ガイドです。

【本書のポイント】

外国株式等は、株価(価格)の変動等により損失が生じるおそれがあります。また、為替相場の変動等により損失(為替差損)が生じるおそれがあります。上場投資信託(ETF)は連動対象となっている指数や指標等の変動等、上場投資証券(ETN)は連動対象となっている指数や指標等の変動等や発行体となる金融機関の信用力悪化等、上場不動産投資信託証券(REIT)は運用不動産の価格や収益力の変動等により、損失が生じるおそれがあります。

上場有価証券等のうち、レバレッジ型、インバース型のETF及びETN(※)のお取引にあたっては、以下の点にご留意ください。

※「上場有価証券等」には、特定の指標(以下、「原指数」といいます。)の日々の上昇率・下落率に連動し1日に一度価額が算出される上場投資信託(以下「ETF」といいます。)及び指数連動証券(以下、「ETN」といいます。)が含まれ、ETF及びETNの中には、原指数の日々の上昇率・下落率に一定の倍率を乗じて算出された数値を対象指数とするものがあります。このうち、倍率が+(プラス)1を超えるものを「レバレッジ型」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「インバース型」といいます。

米国株式信用取引の対象となっている株式等の株価(価格)の変動等により損失が生じるおそれがあります。米国株式信用取引は差し入れた委託保証金を上回る金額の取引をおこなうことができるため、大きな損失が発生する可能性があります。その損失額は差し入れた委託保証金の額を上回るおそれがあります。また、米国株式信用取引は外貨建てで行う取引であることから、米国株式信用取引による損益は外貨で発生します。そのため、お客様の指示により外貨を円貨に交換する際の為替相場の状況によって為替差損が生じるおそれがあります。

〔現物取引〕

1回のお取引金額で手数料が決まります。

取引手数料

米国株式 約定代金の0.495%(税込)・最低手数料:0米ドル・上限手数料:22米ドル(税込)

中国株式 約定代金の0.275%(税込)・最低手数料:550円(税込)・上限手数料:5,500円(税込)

アセアン株式 約定代金の1.10%(税込)・最低手数料:550円(税込)・手数料上限なし

※当社が別途指定する銘柄の買付手数料は無料です。

※米国株式の売却時は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。

※中国株式・アセアン株式につきましては、カスタマーサービスセンターのオペレーター取次ぎの場合、通常の取引手数料に2,200円(税込)が追加されます。

〔米国株式信用取引〕

1回のお取引金額で手数料が決まります。

取引手数料

約定代金の0.33%(税込)・最低手数料:0米ドル・上限手数料:16.5米ドル(税込)

※当社が別途指定する銘柄の新規買建または買返済時の取引手数料は無料です。

※売却時(信用取引の場合、新規売建/売返済時)は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。

米国株大口優遇の判定条件を達成すると、以下の優遇手数料が適用されます。米国株大口優遇は一度条件を達成すると、3ヶ月間適用になります。詳しくは当社ウェブページをご参照ください。

〔米国株式信用取引(米国株大口優遇)〕

約定金額にかかわらず取引手数料は0米ドルです。