米ドル建て 米ドル建て |

||

|---|---|---|

| 楽天・米ドルMMF | 年% | |

| ゴールドマン・サックス | 年% | |

| ニッコウ | 年% | |

南アフリカランド建て 南アフリカランド建て |

||

| インベステック | 年% | |

トルコリラ建て トルコリラ建て |

||

| SOMPO | 年% | |

外貨建てMMFは米ドルなどの外貨建て債券などで資金を運用する投資信託の一種であり、投資対象は格付の高い短期の国債や社債が中心で、比較的安全性が高いことが特徴です。

また、毎日のインカムに応じて日々分配が行われ、その分配金は月末にまとめて再投資されるため、1カ月複利での運用が可能となります。

申込単位は、米ドル建てMMFの場合、当初申込が10米ドル以上1米セント単位、追加申込は1米セント以上1米セント単位と、少額からの買付・換金が可能です。

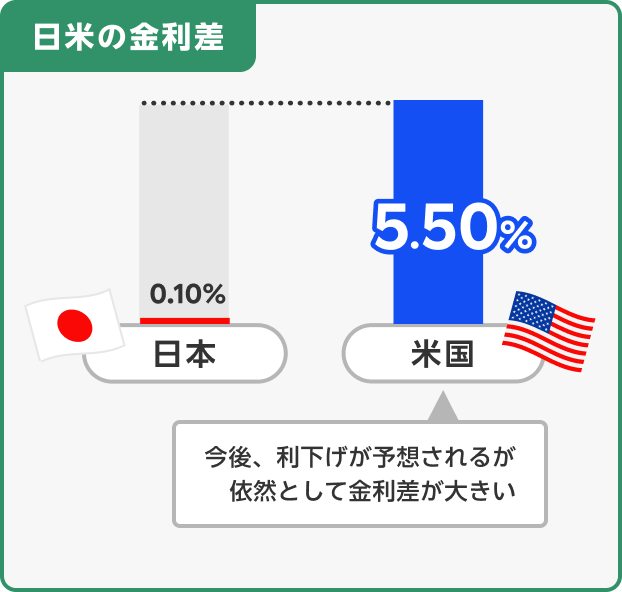

米国はコロナ禍や地政学リスクの高まりの影響などから物価が高止まり(インフレ)しています。

そのため、足元、FRB(米連邦準備制度理事会)は、政策金利を5.50%(2024年5月時点)まで引き上げました。市場では2024年後半の利下げが予想されていますが、それでも日米の金利差は依然として大きく、米ドル建てMMFの利回りは相対的に魅力的な水準となっています。

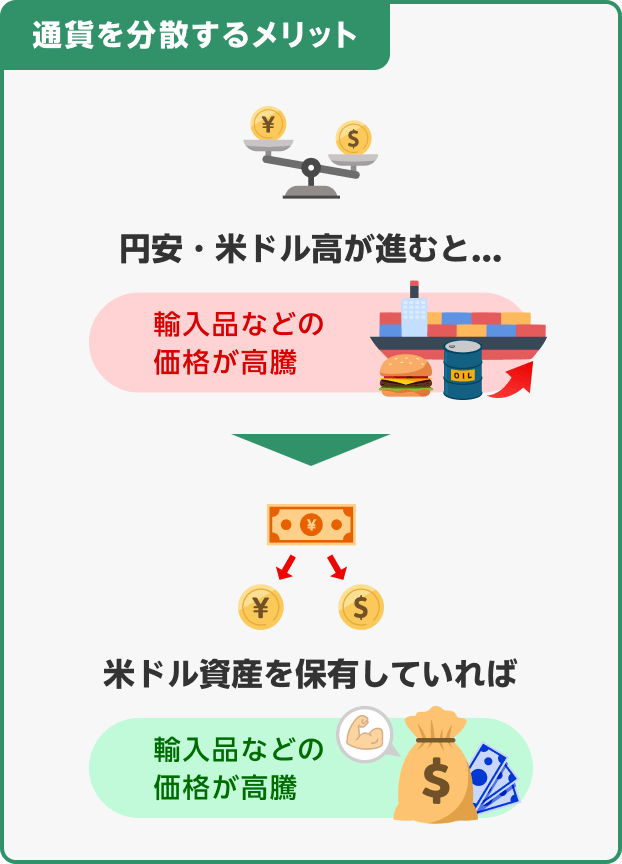

資源や食料品を輸入に頼っている日本では、為替が円安・米ドル高に振れると、輸入品の価格が上昇するほか、海外旅行なども割高になります。

通貨を分散して保有することで、為替レートの変動による保有資産全体への影響を抑制することが可能となります。

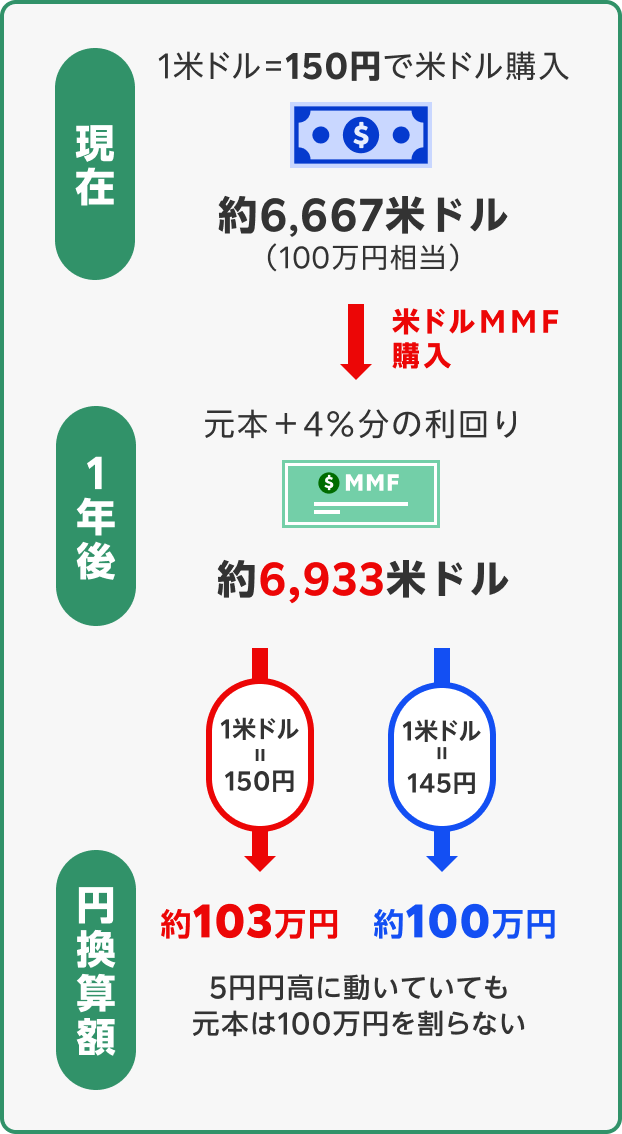

米ドル建てMMFを保有している間に、為替が円高・米ドル安方向に進むと、円換算の評価額が目減りしてしまうことには注意が必要です。

足元では、米ドル円の為替レートは大きく円安・米ドル高に振れてきましたが、今後、円安が進むのか、円高に反転するのかは予想が難しいものです。

しかし、下記図の通り、米ドル建てMMFから得られる利回りが年率4%とすると、1年間に約4%程度円高が進行しても為替損益はほぼ相殺されます。

例えば、1米ドル150円の時に100万円分の米ドルを購入し、米ドル建てMMF(利回り4%)に1年間置いていたとした場合、1年後に為替が5円程度円高に動いていたとしても、円換算した場合の損益はプラスマイナスゼロの水準となります。

外貨を保有しているだけでなく、外貨建てMMFを活用し、利回り分を積み上げておくことで、円高に進んだ際の円評価額の目減りを抑制することが可能です。