※本サイトはJPモルガン・アセット・マネジメント株式会社から提供を受けた資料をもとに掲載しております。

※毎月分配を目指しますが、必ず分配を行うことをお約束するものではありません。

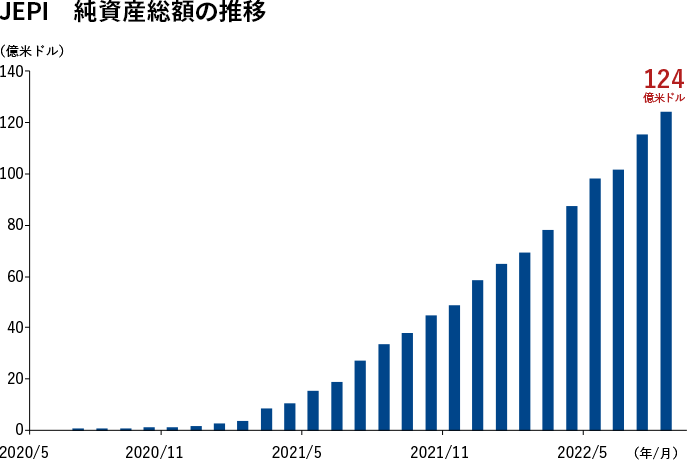

出所:ブルームバーグ、J.P.モルガン・アセット・マネジメント

期間:2020年5月末~2022年8月末

「約1.7兆円の残高」は2022年8月末時点の純資産総額を同時点の為替相場にて円換算。

アクティブETFだからこそ実現できる

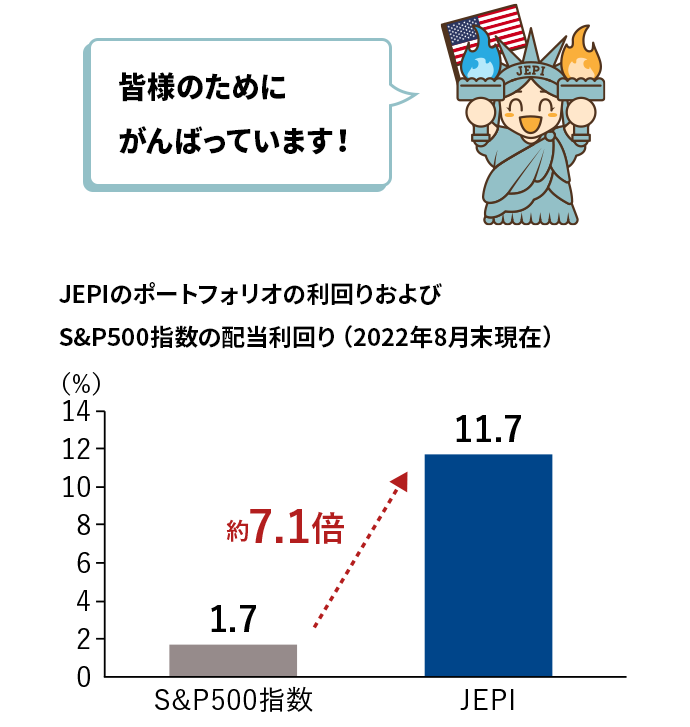

S&P500と比較して高い利回り!

アクティブETFだからこそできるパフォーマンス

出所:ブルームバーグ、J.P.モルガン・アセット・マネジメント JEPIのポートフォリオの利回りは30日 SEC Yield、S&P500指数の利回りはブルームバーグ算出の配当利回りを参照しています。S&P500指数はJEPIの主要ベンチマークです。

毎月※の収益分配が魅力!

インカムとキャピタルの二刀流

当ファンドでは、値上がり益(キャピタルゲイン)を追求すると同時にインカムの獲得と収益分配を目指します。

米国の大型株とオプションの売却を組み合わせたポートフォリオからインカム(株式の配当金とオプションプレミアム)を獲得し、インカムを原資として毎月分配を目指します。

※毎月分配を目指しますが、必ず分配を行うことをお約束するものではありません。

JEPI 設定来の分配金実績

出所:J.P.モルガン・アセット・マネジメント

期間:2020年5月20日~2022年10月3日

上記は過去の実績であり、将来の成果を保証するものではありません。また、必ず分配を行うものではありません。

米国株式の現物とオプションを

活用する戦略

株式の現物に投資して値上がり益を追求すると同時に、

コールオプション(株式を事前に定められた価格で購入する権利)を売ることで、プレミアム収益の獲得を目指します。

株式市場の荒波を乗り越えて

収益獲得を目指す仕組みとは?

当ファンドはディフェンシブな銘柄を中心に分散投資を行い、相対的にリスクの低いポートフォリオの構築を目指します。銘柄を選別するのはアメリカで高い運用実績を誇るJ.P.モルガン・アセット・マネジメント!

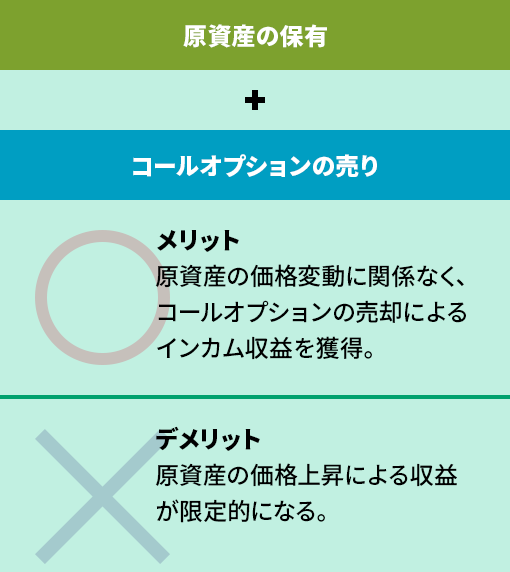

「株式などの原資産の保有」と「コールオプションの売り」を同時に行う投資手法です。

「コールオプションの売り」=「決められた価格で買う権利の売却」のため、原資産の価格上昇による収益は限定的になりますが、原資産価格があまり大きく上昇しないと予想される局面等でも、コールオプションの売却によりインカム収益を獲得することが期待されます。保有資産の一定水準以上の値上がり益を放棄する対価として、プレミアム収入をインカムとして受け取っているため、ポートフォリオで保有している銘柄の株価が短期的に大きく上昇した場合など値上がり益のすべてを享受することができない可能性があります。

上記はカバードコールに関する概要であり、すべての特徴を網羅するものではありません。

カバードコールの利用によって、損失が発生する可能性もあります。

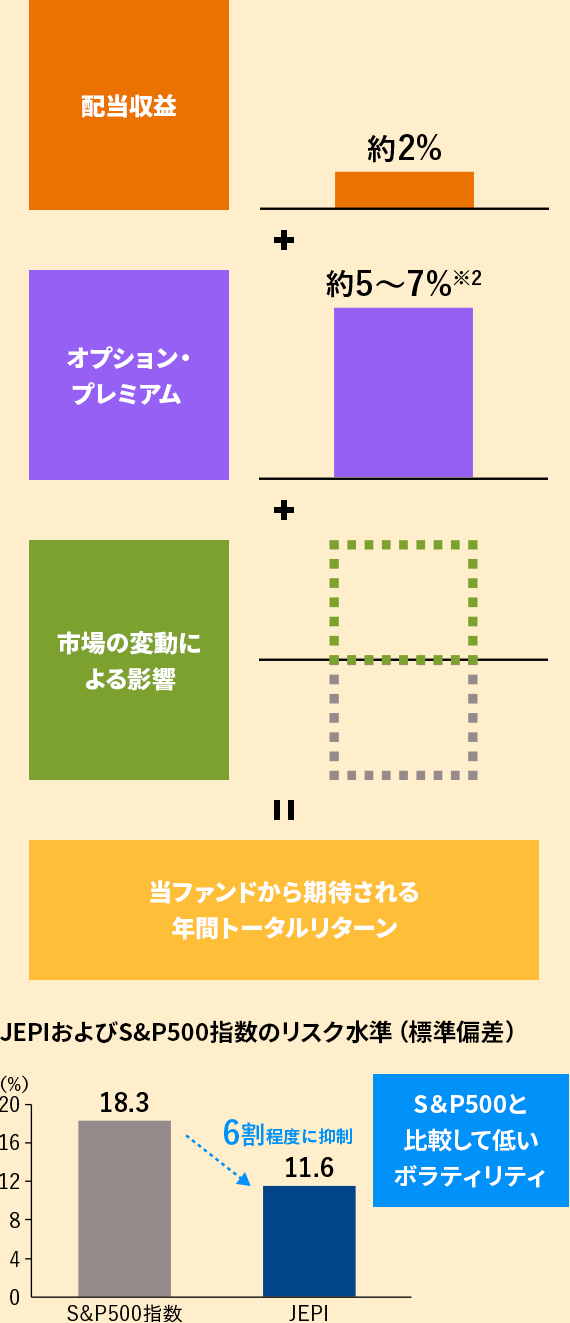

当ファンドから期待される年間トータルリターンの内訳のイメージ(2022年8月現在)

出所:J.P.モルガン・アセット・マネジメント

※1 市場の変動による影響によってキャピタル・ロスが発生した場合は、最終的にトータルリターンがマイナスになる可能性もあります。

※2 過去の実績に基づく目安であり、運用成果を保証するものではありません。

※3 リスク水準(標準偏差)の期間は、2020年5月20日(JEPI設定日)~2022年8月31日米ドルベース。ボラティリティとは価格変動の大きさのことを指します。

上図は過去の一般的な市場環境下における数値を用いて作成したイメージです。運用会社は上記の実現を目指して運用していますが、その実現を保証するものではありません。組入対象企業は、配当金の提示、継続的な配当金の支払い、また増配を必ず行うものではありません。

JPモルガン・チェース・アンド・カンパニーは“米国を代表する30の優良銘柄”ダウ・ジョーンズ工業株価平均の構成銘柄※3

出所:ブルームバーグ、J.P.モルガン・アセット・マネジメント

※1 GICSのセクター分類にて、「銀行」に属する企業の2021年12月末現在(純営業収益は2021年)のランキング。ブルームバーグにて2022年9月1日時点で取得可能なデータを使用。

※2 運用資産額は2021年12月末現在、デジタル分野への年間投資金額は2021年時点。いずれも2021年12月末時点の為替相場にて円換算。

※3 2021年12月末現在。

J.P.モルガンは、JPモルガン・チェース・アンド・カンパニーおよびその各国子会社または関連会社のマーケティングネームです。J.P.モルガン・アセット・マネジメントは、JPモルガン・チェース・アンド・カンパニーおよび世界の関連会社の資産運用ビジネスのブランドです。

出所:J.P.モルガン・アセット・マネジメント、2022年8月末時点。

上記は過去の実績であり、将来の成果を保証するものではありません。また、必ず分配を行うものではありません。

■S&Pの各指数は、S&Pダウ・ジョーンズ・インデックスLLCが発表しており、著作権はS&Pダウ・ジョーンズ・インデックスLLCに帰属しています。

■本ページはJPモルガン・アセット・マネジメント株式会社のグループ会社(J.P.モルガン・インベストメント・マネージメント・インク(JPMIM))が信頼性が高いとみなす情報等に基づいて作成しておりますが、当該情報が正確であることを保証するものではなく、JPモルガン・アセット・マネジメント株式会社は、本ページに記載された情報を使用することによりお客さまが投資運用を行った結果被った損害を補償いたしません。本ページに記載された意見・見通しは表記時点でのJPモルガン・アセット・マネジメント株式会社およびJPモルガン・アセット・マネジメント株式会社グループの判断を反映したものであり、将来の市場環境の変動や、当該意見・見通しの実現を保証するものではございません。また、当該意見・見通しは将来予告なしに変更されることがあります。JPモルガン・アセット・マネジメント株式会社もしくはJPモルガン・アセット・マネジメント株式会社のグループ会社またはそれらの従業員は本ページで言及している有価証券を保有している場合があります。「みんなの声」はJPモルガン・アセット・マネジメント株式会社調べ。

外国株式のリスクと費用について