でも僕らはそうしたセリのオークションゲームをしているわけではない、ということはもう「耳タコ」だよね。僕らのゲームのルールはまったく違うんだけど、ただそれが行なわれている場所自体は、ミクロの目で見る限り需給のみで動くセリの市場だってことだ。

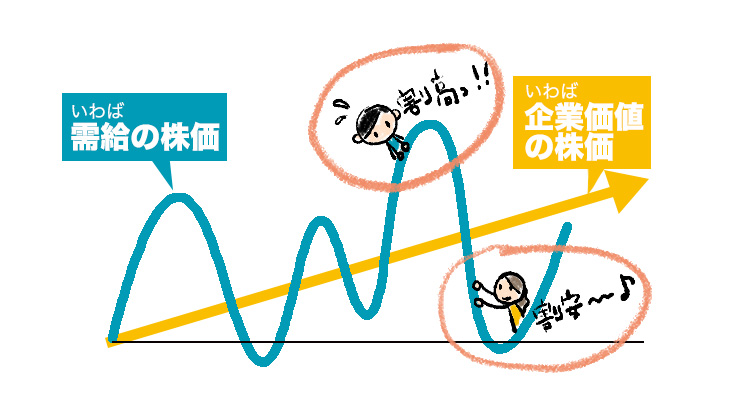

上がったり下がったりとクネクネしてる青い線が実際に目に見える株価。僕らにはこれしか見えない。さっき言ったように「需給の株価」とでも呼べるものだよね。でもこれとは別に、目に見えないオレンジの「企業価値の株価」があると思ってほしい。

ちなみに、この「需給の株価」も「企業価値の株価」も日興アセットのオリジナルワードで、一般的じゃないので悪しからずなんだけど、もう僕は長いことこの話をしている。

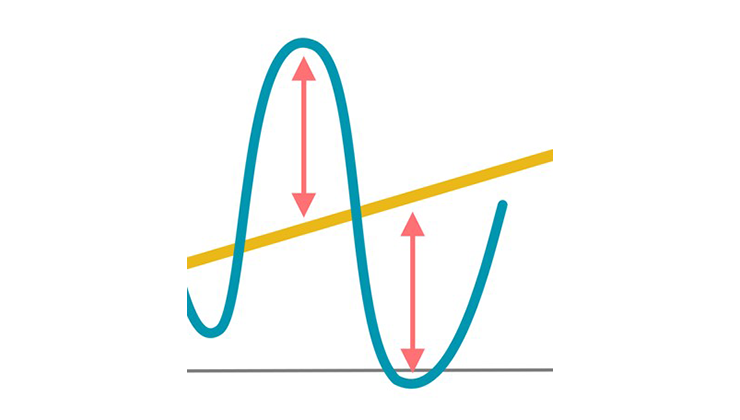

オレンジの「企業価値の株価」は着実に右肩上がりをしているが、青の「需給の株価」はその上を行ったり下に落ち込んだりしているね。株価は本来、企業価値を反映してオレンジのようであるべきなんだが、実際は売りたい人と買いたい人のその時々の「勢力」によって、上に行ったり下に行ったりが起こっている。

いやいや、企業価値通りの株価通りであることなんて滅多になく、必ず上だったり下だったりしていると言った方が正確かもしれないな。本来あるべきオレンジの線が目に見えないんだから仕方ないよね。投資家が皆でオレンジの線、その企業の「あるべき企業価値通りの株価」をそれぞれに推し量って値段を付けにいっているのが、現実の株式市場ってことだよね。

オレンジより株価が上の時は「割高」な株価なので、できればそういう時には買いたくないし、オレンジより下に落ち込んでいる時は「割安」なので是非買っておきたい。それを考えるためのモノサシ、つまり今の株価が果たしてオレンジのどの程度上なのか下なのかを測る概念のことを総称して「バリュエーション」と言うんだけど、用語を覚える必要はないからね。割高割安を測る指標、みたいな意味かな。今日は覚えておいて損はないのをひとつ、紹介しておこうと思う。

その前に、「企業価値の株価」って言葉を説明もなく使ってきたけど、そもそも何だって話だよね。企業が持っているビルとか工場とかの資産も企業の価値だろうし、そこで働く社員とかブランドみたいな目に見えない価値もすごく大事そうだ。

でも株式投資においては、企業の価値はその企業が稼ぎ出した「利益」にひとまず集約されていると考えるんだよね。つまり、企業が稼ぎだした利益に対して今の株価は上なのか下なのか、どれくらい上なのか下なのか。確かにこれが一番分かりやすそうだ。

次ページへ>投資信託のリスクと費用について