では少し照れるが今日も始めますか。投資信託の仕事で32年目の僕が、父親の最後のアドバイスとして結婚した娘とその夫2人にこんな話ができるのは、まぁありがたいことだよね。

3回にわたって株式に関する「原理原則」の話をしたけど、難しかったかな。でも少しだけ補足したいことがあるので、今日も株式の話になっちゃいます。許して。

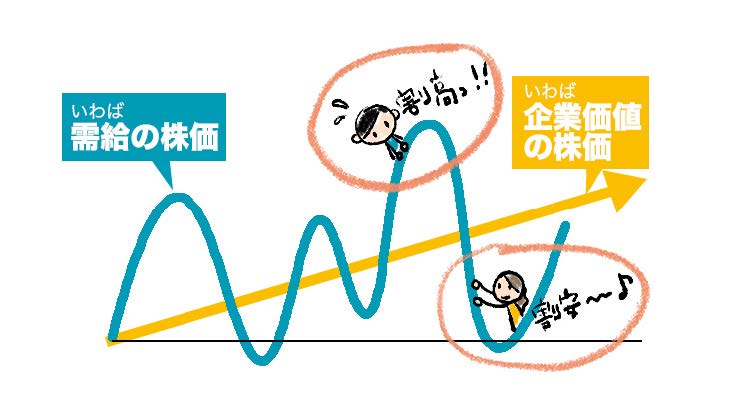

「残念ながらマーケットはひとつ」なことを受け入れつつも「短期の株価はワケ分からんが、長期の株価はシンプル」、「利益が増えていけば、結局株価は上がるんだ」という原理原則を理解して、需給で動く日々の値動きを無視しようね――ということだったわけだけど、そうなると大事になってくるのは「果たしてその利益は本当に増えていくのかどうか」ってことになるよね。

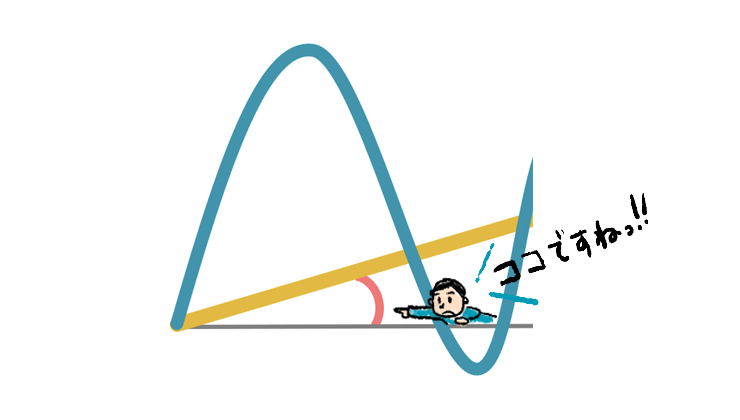

つまり、この絵で言えばオレンジ線の「角度」が高くないといけない。角度とはその企業の成長性のことだ。

この「角度」が最初からマイナスだったら投資しちゃいけないし、「角度」がすごく小さくて利益が増えていかない企業も買いたくはないよね。あと、途中で「角度」が急にフラットになったり、マイナスになって復活の見込みがなかったりしたら、売らないといけないかもしれないね。

例えば電力とかガスとかの企業はこの「角度」があまり大きくなさそうだ。でも常に生活に必要という意味では途中からマイナスになる可能性は低そうだよね。為替とか原油とかのせいで「角度」は多少は変わり得るとしても、需要は常にあるわけだから。一方で、勢いある何かしらの業種は「角度」が急な成長産業かもしれないけど、最初の「角度の精査」つまり銘柄の選別と、定期的な「角度の定点観測」がすごく大事そうだ。

何にしても君たちも、一度はこの「角度」のことを考えてみることが大事だと思う。責任は負いたくないから(笑)決して僕の会社の投信を勧めたいわけじゃないけど、日興アセットはそうしたコンセプトを昔から大事にしてて、長期の「角度」が高いと思われる投資のコンセプトを「メガトレンド投資」と呼んでる。

世の中では今、インデックス投資が大流行中なんだけど、そこには「角度」を主体的に考えるという視点はあまりないんだよね。詳しくはまたにするけど、S&P500インデックスとか全世界株式インデックスといった多くのインデックスは「時価総額比重」といって、「株価×市場に出回っている株式数」の掛け算の大きい順に保有したとして計算されている。だから今日の株価が高くて、かつ発行済株式数が多い大型株が自動的に、インデックスに占める比率が高くなっている。

もちろん今日の株価が高いということは、市場参加者の皆が「角度」が高いだろうと思っている結果ではあるんだろうけど、それは僕ら投信に投資する側が主体的に「角度」のことを考えた結果ではなくて、もしかしたら市場の「ムード」の高まりを自動的に反映してしまっているだけかもしれない。

前々回から何度も見せているこの絵の通り、「角度」と同じくらい大事なのは、青線がオレンジ線より上にあるか下にあるかという「割高・割安」の観点なんだよね。

かなりマニアックなことを言うんだけど、S&P500インデックスとか全世界株式インデックスなど「時価総額方式」のインデックスって、この点に少し問題があると言われている。市場参加者の「ムード」で付いてしまった株価であっても、時価総額が大きくなった通りそのままに、割高かもしれないその株価のままにインデックスが計算されるから、という意味で。

一方で、この時価総額方式のインデックス投資は「市場の平均」を常に持てるという極めて重要なメリットがあって、だからつみたてNISAの対象ファンドとしても多く選ばれている。前にも言った通り、君らにはつみたてNISAの上限ギリまでを絶対にやって欲しいし、選ぶべきは株式100%のインデックスファンドでいいと思う。

で、つみたてNISAを満額埋めた上で、それにプラスする毎月の積立のお金については「ここから10年20年の時間軸で「角度」が高いのはどういう企業だろう?」と主体的に考えるアタマを忘れないでほしいと思うわけ。長期の時間軸が持てる君たちならばこそ。だって株式の「原理原則」はそこなんだから。長期で利益を増やしていける企業かどうか、が長期の株価を決めるんだから。

次ページへ>投資信託のリスクと費用について