さて、君たちの場合はもうそれが5%以上だってことが分かってしまっているのでいいとして、もし必要な水準が3%で十分OKな人がいたとしたら、その人は無理に株式100%のファンドを買う必要はないと思う。

いくら世の中の人気がS&P500や全世界株式インデックスファンドだとしても、その人の計画にとって、それらは無駄にリスクが大きい。

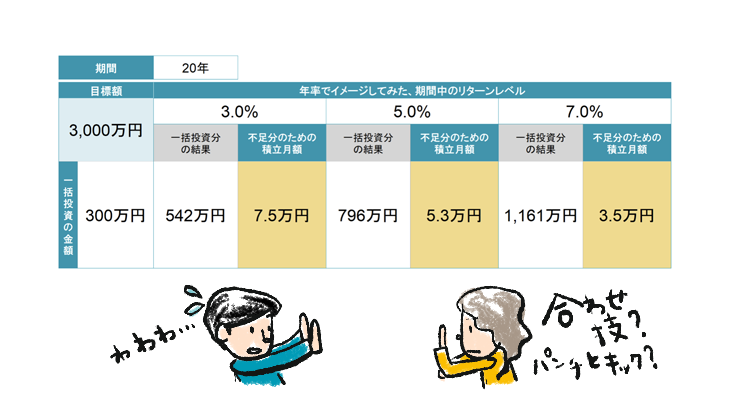

前にも見せたこの「合わせ技」の表みたいにね、20年後に3,000万円あったらハッピーだという人が、今300万円の一括投資できるお金があって、さらに毎月の積立に7万5,000円出せるというなら、買うべきファンドは結果としての年利3%が期待できるものを買えばいいわけだよね。

一括投資は1年複利、積立投資は1ヵ月複利で運用を行なう計算。表示される結果は何らかの商品の運用成果などを約束するものではありません。また、手数料・税金等は考慮していません。

年5%以上が必要な君たちには勧めないが、3%の人なら債券を適切に混ぜたバランスファンドを勧めたいかな。それはアンケート結果から見えたリスク許容度に商品の方を合わせにいくような消極的な商品の選び方ではなくて、「あなたの目標達成に対してはこのリターンで十分だから、無用なリスクは取りなさんな!」っていう「積極的な割り切り」からのお勧めだ。

インターネットにはバランスファンドに否定的な意見が一定数あって、「株式100%のインデックスファンド以外はゴミで、ぼったくり商品ばかりだから見るな」という何だか強烈なやつから、「株式100%のインデックスファンドと現金の比率で調整するのが最も合理的」とか「自分で複数のファンドを組み合わせてアセットアロケーションをすればよい」という少しマニアックな意見まで様々。

でも自分で調節したり作ったりなんて「言うは易し…」で、本当に本当の普通の人には絶対に意味不明な世界だと思う。

それに、いくら全体資産を俯瞰的に見て、現預金と株式100%のファンドを一体化してスマートにロジカルに管理しているつもりでいても、いざそのファンドが2割、3割、4割と下がるとそんな理性が吹き飛んでしまうのが普通の人間なんだよね。

「私は全資産の6割は預貯金で持っている。だから持ってる株式インデックスファンドは3割下がったが、全資産で考えれば預貯金分を除いた4割を下落率3割に掛けた12%の下落に過ぎないんだ!」だなんて思えないってことよ。

「僕はAファンドとBファンドとCファンドを組み合わせて最適なアセットアロケーションを実現している」という人でも同じだと思う。基準価額って当然、持ってるファンド毎に別々に見えるよね。Aファンドのリターンが+10%、Bファンドは-5%とか別々に。そうすると単純に、その時好調なファンドは嬉しいし、ダメなファンドのことは苦々しく思ってしまうのが普通だと思う。「分散しているんだからこれでOK、トータルで見れば効率よく運用されている」って風にはなかなかならないんだよね。

次ページへ>投資信託のリスクと費用について