つまりインデックスファンドにおけるコストには、そもそも「お客様のオトク」のためということの前に、運用会社として指数を忠実にトラックするための必要条件として、「低い方が運用面で助かるわー」という側面があるわけ。コストが高いとそれだけで連動させづらくなる「足かせ」だからね。

だからインデックスファンドのコストは元から低いし、ここ数年の値下げアピールみたいな競争の結果、もうどのインデックスファンドも極限と言っていいくらいに低い。

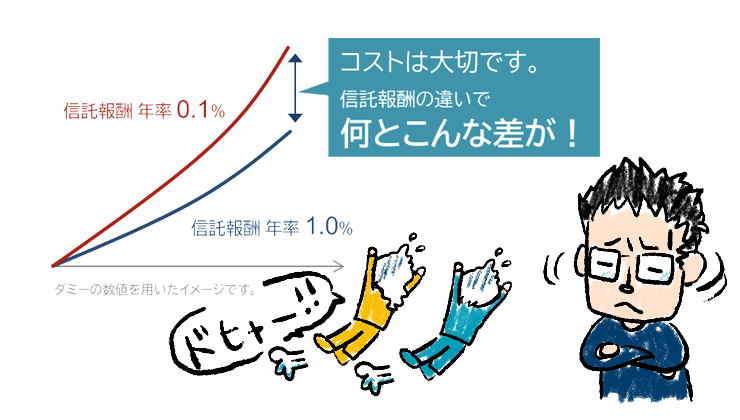

ところでよく「コストが大事です!」という、こんな感じのグラフを目にすることがあるんだけど、これはかなりミスリードなグラフだと思う。だって、ここにある信託報酬1%と0.1%みたいな差があるというなら、もはや同じ土俵で比較しちゃいけないファンドのはずだから。「同じ運用のファンドが2つあって、そこから引かれる率がこれだけ違えば――」って言いたいグラフなんだろうけど、例えば同じインデックスファンドでここまで料率が違うなんてことは、ほぼない。

もしインデックスファンドのコストの話でこのグラフを正しく使うなら、「信託報酬0.1%と0.2%のインデックスファンドの20年運用の差は?」という見せ方にしないとおかしいな。

暇だからEXCELでシミュレーションしてみたわ(笑)。

信託報酬は前に説明したように日々の基準価額から日割りで引かせてもらうものだけど、年末に一括して引く計算にした。リターンは毎年固定になんて絶対にならないけど年3%の固定とした。それがこれ。

たしかに同じ運用で、つまり同じ指数のインデックスファンドで、左のグラフのように信託報酬が0.1%と1.0%の2つがあるのなら、その差がもたらす結果の違いはとても大きい。100万円の一括投資で20年後に約177.0万円と約147.7万円の29.3万円、つまり29.3%の差だからね。

でも、そんな差のある同一指数のインデックスファンドなんて、ほとんど存在しないと思う。

インデックスファンドのコスト差として現実的な0.1%と0.2%の場合は、右グラフの通りで「100万円の20年・3%運用」でその差は3.5万円、3.5%だ。皆が言ってる、思ってる話とはだいぶイメージが違うんじゃないだろうか。20年にしては僅かと言っていい差だよね。

そしてより大事なこととして、その0.1%と0.2%の僅かなコスト差って、最終的な基準価額への反映という意味では簡単に逆転しかねない差だってことだ。さっき言った、お客様の売りと買いによる「現金マネジメント」の巧拙など、連動させるための「インデックス運用力」の差で吹き飛んでしまう、逆転してしまう可能性があるってこと。それほどまでにインデックスファンドのコスト水準自体が下がっているわけだ。だから「コストが低いからこのインデックスファンドを選ぶ」という発想自体が通用しない時代になったと言ってもいい。

ちょっと意味不明かもしれないけど、「信託報酬以外にかかる総コストこそが大事」なんていう意見も耳にするようになってきたインデックスファンド業界(?)なんだけどね、総コストだとしても十分に低いので、その他の要因によるトラッキングエラーの方がファンドマネージャーにとって緊張感のあるテーマになっている。あ、難しいよね。別にいいや。

とにかく、現在主流となっているインデックスファンドならコストはどこも十分に低いのだから、それよりも「どの指数が本当に自分にリターンをもたらすか」の検討こそがインデックスファンド選びのすべてと言っていい。もし日経平均のインデックスファンドを選んだら、コストが0.1%だろうが0.5%だろうが、選んだその瞬間に将来のリターンは、コストなどではなく「日経平均という指数の今後」に規定されてしまっているわけ。これは次回、もう少し具体的に話すね。

まぁウチも「コストを徹底的に極めた全世界株式」なんてキャッチコピーのインデックスファンドを出してるから、こんなこと言うと社長に怒られちゃうかもしれないけど、でもこれホント。

次ページへ>投資信託のリスクと費用について