では、インデックスファンド選びのフィルターがコストだけでないとしたら、いったい何が決め手になるのか。それは、運用会社としての「総合的なインデックス運用力」と、そのファンドを永遠に運用していくつもりがあるかどうかの「ビジネスへのコミットメント」だと思う。

「総合的なインデックスファンド運用力」とは、組入銘柄の無駄な売買を極力減らして日々運用していくためのトレーダーという株式売買チームの経験値とか、売買を発注する証券会社から良い売買条件を引き出すブランド力とか取引量の大きさとかね。あとはさっき言った現金マネジメントのうまさとか、指数側で生じる様々な変更への対応力などのこと。

例えば指数って、一定のルールのもと対象銘柄の入れ替えをするんだよね。そしたら当然インデックスファンド側も即座に入れ替えないと連動しなくなるでしょ。あとは指数に入っているそれぞれの会社って、発行した自社株式の数を増やしたり減らしたりってことを時々やるんだけどね、それって指数にもインデックスファンドにも影響するわけよ。そうしたことへの調整力って、インデックスファンド運用における大事な能力なんだよね。

じゃあ我が日興アセットはどうか。

実は日興アセットって、インデックス運用やシステム運用の老舗なんだよね。僕は中途入社だからよく知らなかったんだけど、昔から人材やシステム投資を業界トップレベルで行なっていて、特に年金基金や保険会社などプロからの信任が厚い。

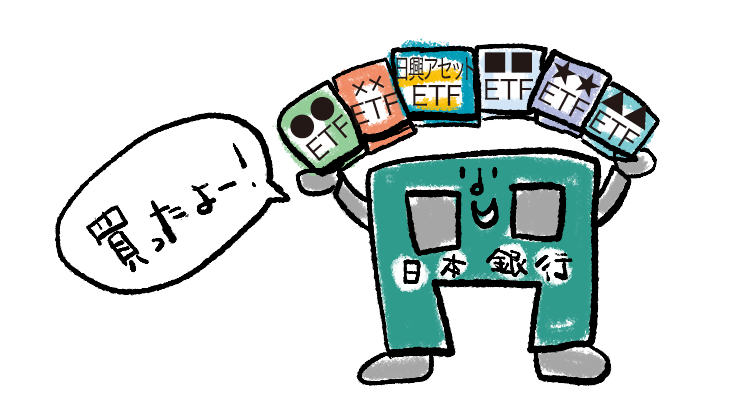

日銀が景気対策のために日本株のETFっていうのを市場から買い入れるようになって久しいんだけど、そのETFってのも実はインデックスファンドなの。日銀は一社からでなく複数の運用会社のETFを買っているんだけど、日興アセットはその常連なんだ。つまり日銀からもウチのインデックス運用力、インデックスファンドのクオリティが認められてるってわけ。

珍しく会社自慢で今日は終わっておこう。また次回。

投資信託のリスクと費用について