巷ではまだ「やっぱりS&P500が最強!」「いやいや〇〇さんが本でオール・カントリ1本が賢いと言っていた!」という議論が盛んみたいだけど、そのモヤっとした心配からすると「良くも悪くもGAFAM頼みという意味ではどっちもほとんど一緒だよな」というのが僕の理解。

「いやいや、オール・カントリーは国の調整をしてくれるから、今後のインドの成長なんかも押さえられるでしょ」と言うかもしれないけど、それは違う。インドに限らず、色んな国の色んな企業を押さえてはいるけど、ファンド側が良きに計らって「調整してくれる」わけでは、まったくない。これはまたさっきとは多少違う話なので説明するね。

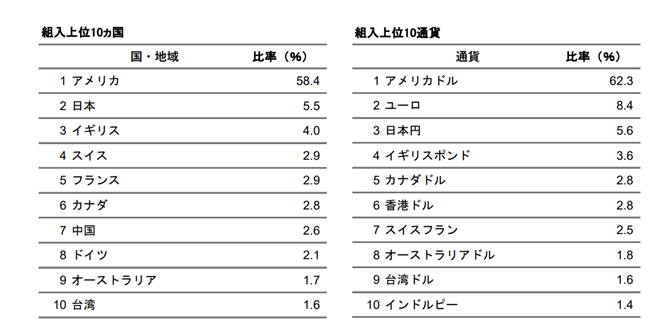

前にあるオール・カントリーのインデックスファンドの月次報告書を見せたことがあったよね。そうそうこれ。

あくまで本コラムをわかりやすくするために示したものであり、具体的な商品の内容を解説するものではありません。当社ファンドの現在および将来の組入を示唆するものでもありません。

右の通貨別比率に「インドルピー1.4%」とあることでわかる通り、インド株がオール・カントリー指数に占める比率は今1.4%しかない。ということはつまり、もし今から1年間でインド株全体がドーンと2倍になったとしても、オール・カントリー指数に対しては1.4%分しか寄与できない。2倍になるということは100%のリターンということなので、まさにその1.4%分。基準価額が10,000円ならわずか140円の上昇でしかない。

インド株が2倍になった1年後には、オール・カントリーにおけるインド比率は、他の国の企業の株価動向にもよるけど、今の1.4%ではなく2%とかになっているかもしれないね。それでもまだわずか2%なんだよね。しかし既にこの1年でインド株自体は2倍になってしまった。「おいしいところ」は終わってしまったかもしれない。

いやいや、まだまだこれから。次の1年もそこからさらに2倍になるかもしれないね。はい、確かに。だとしても、その100%上昇の恩恵は、指数に占めるインド比率である2%分の200円しか獲れないんだよね。

もし君たちがインドの今からの成長を資産運用に取り込みたいと思うのなら、オール・カントリーの中の1.4%の比率としてではなく、別途インド株のファンドをそれなりの金額で買わないと、その望みは叶わない。

別にインドのファンドを買うべきだと言ってるわけじゃないからね。ただ、そうした算数的なシンプルな仕組みの理解を持った上で、いい悪いを考えて欲しいってことなの。ネットの情報の中には、果たしてどこまでこうしたことを理解して発信しているのか、怪しいのも多いしさ。

投資信託のリスクと費用について