S&P500のうち25年間(!)連続増配中の

企業だけの指数に連動。

必然的に安定的な優良株が多くなる

傾向のこの指数は、IT銘柄の比重が高い

S&P500の組み合わせ相手として絶妙な

こんなの欲しかった。

配当貴族??―― 変な名前だと思いますよね? でもこれは、れっきとしたS&P社の指数「Dividend Aristocrats」の正式な日本語訳。でもいったい何が”貴族的”だというのでしょう?

※日興アセットマネジメントのYouTubeチャンネルにリンクします。

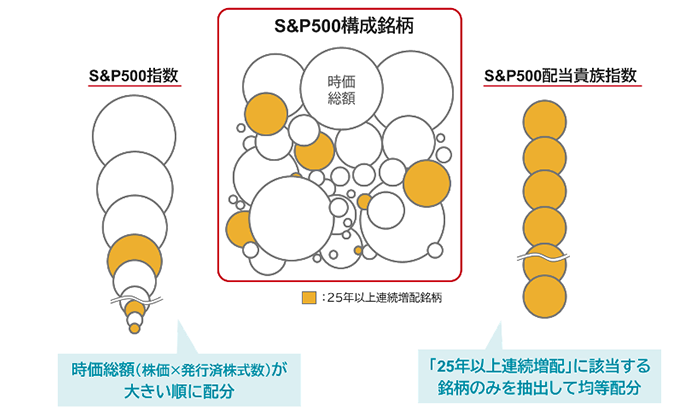

それはつまり、S&P500構成銘柄の中から、皆が”尊敬”したくなるような「優良株」を絞り込んだ指数ということ。その絞り込むフィルターが「25年以上連続で年間の配当金を増額している企業かどうか」です

企業は決算時に株主に配当の支払いを検討しますが、それを欠かさず払うだけでなく、毎年増額する(増配する)というのは簡単なことではありません。実際、約500社で構成されるS&P500指数の中でも、その条件を満たす銘柄は64しかありません(当資料作成時点)。

それら銘柄を均等割合で平均化した指数が「S&P500配当貴族指数」です。

S&P ダウ・ジョーンズ・インデックス社など信頼できると判断したデータをもとに日興アセットマネジメントが作成

※25年以上連続で増配している企業の数が一定数を下回った場合には、連続増配年数が25年に満たない企業の株式も構成銘柄に追加される場合があります。

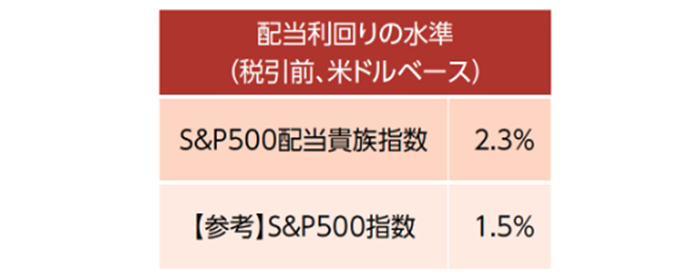

構成銘柄の配当利回りを平均してみると、その配当水準自体も相対的に高いことがわかります。

配当利回りの水準

2022年7月末現在 ●各指数は当ファンドのベンチマークではありません。●上記は各指数の実績配当利回りであり、当ファンドの利回りではありません。

つまり、

ここ数年のS&P500指数は、アップルやアマゾン・ドット・コム、メタ(旧フェイスブック)といった巨大IT企業が構成銘柄の上位を占めています。それらの中には資金を配当の支払いではなく、事業の成長投資に充てるという企業もあり、大きな成長に期待が集まる反面、株価の変動率も大きくなる傾向があります。

一方で、S&P500配当貴族指数に採用される企業は、以下のような共通項を持っていると考えられます。

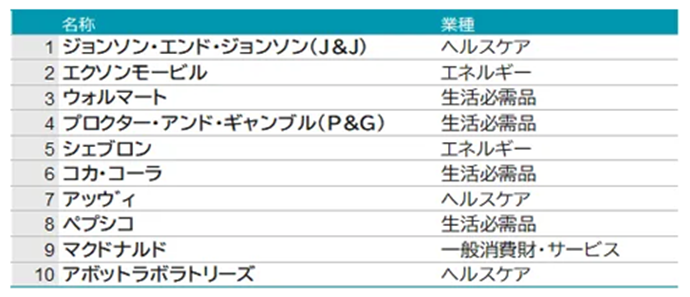

実際、時価総額の大きな20銘柄だけを見ても、その顔ぶれはS&P500指数の上位銘柄と大きく異なり、IT関連ではなく医薬品などのヘルスケアや、日々の生活で身近な小売や生活必需品関連の企業が並んでいます。

S&P500配当貴族指数の時価総額上位10銘柄

2022年9月末時点のS&P配当貴族指数の時価総額上位10銘柄

S&P ダウ・ジョーンズ・インデックス社など信頼できると判断したデータをもとに日興アセットマネジメントが作成

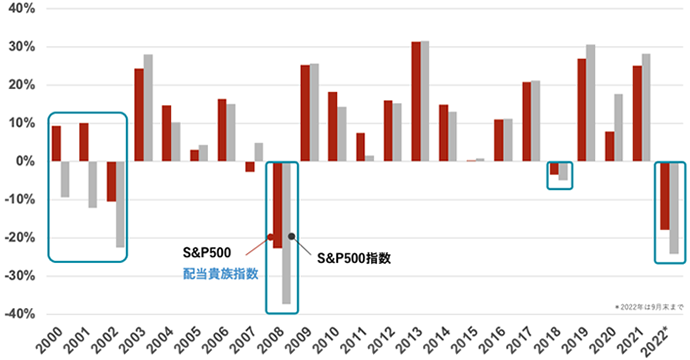

25年以上も毎年増配している優良株を、均等配分で計算するS&P500配当貴族指数。その構成企業が持つ特性は、インデックスの値動きの特徴としても現れています。

S&P500指数とS&P配当貴族指数の年間騰落率

※両指数の価格特性の比較を目的とするため、米ドルベースの年次騰落率を使用

期間:2000年~2022年(*2022年は9月末まで)●S&P500配当貴族指数(税引後配当込み、米ドルベース)の算出開始日は2014年5月1日です。なお、算出開始日前のデータは、算出開始日における算出要領に基づき当該指数の開発元が試算した値であり、指数の実際のパフォーマンスではありません。●「S&P500配当貴族指数(税引後配当込み、米ドルベース)」はあくまで参考情報であり、当ファンドのベンチマークではありません。また、S&P500指数は参考として掲載したものであり、当ファンドのベンチマークではありません。●信頼できると判断した情報をもとに日興アセットマネジメントが作成 ●上記は過去のものであり、将来の運用成果等を約束するものではありません。

グラフの灰色はS&P500指数、赤色がS&P500配当貴族指数の年間騰落率ですが、グラフから読み取るべき、極めて重要な点が2つあります。

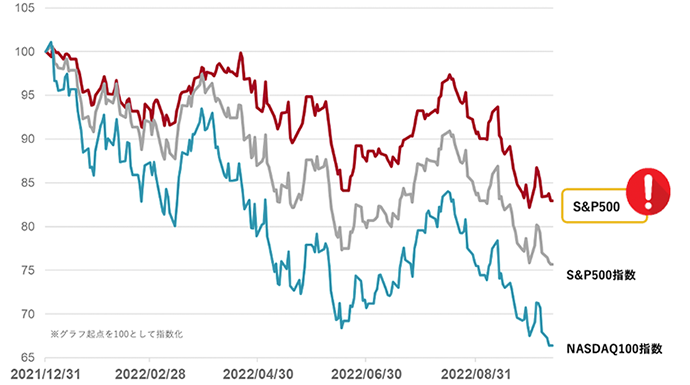

短期の値動きだけで指数の特性を見るべきではありませんが、下落基調の年初来の米国市場の主要指数を比較してみても、S&P500配当貴族指数の「下落耐性」の強さを確認することができます。

年初来各指数の推移

(2021年12月31日~2022年10月19日、日次)

※両指数の価格特性の比較を目的とするため、米ドルベースの指数を使用

期間:2021年12月31日~2022年10月19日 ●S&P500配当貴族指数(税引後配当込み、米ドルベース)の算出開始日は2014年5月1日です。なお、算出開始日前のデータは、算出開始日における算出要領に基づき当該指数の開発元が試算した値であり、指数の実際のパフォーマンスではありません。●「S&P500配当貴族指数(税引後配当込み、米ドルベース)」はあくまで参考情報であり、当ファンドのベンチマークではありません。また、S&P500指数およびNASDAQ100指数は参考として掲載したものであり、当ファンドのベンチマークではありません。●信頼できると判断した情報をもとに日興アセットマネジメントが作成 ●上記は過去のものであり、将来の運用成果等を約束するものではありません。

こうした「下落がより小さく、上昇は同程度だった」という性質によって、過去20年超の運用成果はS&P500配当貴族指数がS&P500を大きく上回りました。

もちろん今後の「優劣」はわかりません。時価総額の大きなIT関連銘柄がマーケットをリードする展開になればS&P500が優位かもしれませんし、安定収益や事業の堅実性が重視される局面になれば「配当貴族」が優位になりそうです。

S&P500指数だけでいくのか、あるいは同じS&P500の構成銘柄から絞り込みをした「配当貴族」も上手に組み合わせるのか――。一度は検討してみたいアイデアです。

期間:1999年12月末~2022年7月末 ●各指数は、公表指数をもとに日興アセットマネジメントが円換算したものです。●ベンチマーク「S&P500配当貴族指数(税引後配当込み、円換算ベース)」はあくまで参考情報であり、当ファンドの運用実績ではありません。●参考で掲載したS&P500指数は、当ファンドのベンチマークではありません。●信頼できると判断したデータをもとに日興アセットマネジメントが作成 ●上記は過去のものであり、将来の運用成果等を約束するものではありません。

つみたてNISAをS&P500のインデックスファンドでセット済みの方が、「本気の積立」の金額にしようと課税口座(特定口座)で「上乗せ積立」をしようとする際、ファンド選びで悩むケースが多いと聞きます。

全世界株式(いわゆるオールカントリー)のインデックスファンドを選んだとしても、指数の上位銘柄はS&P500指数と似通っており、最適な「分散相手」「補完関係」ではない可能性に注目する方もいるようです。

確かに、S&P500指数は約500もの構成銘柄を持つものの、指数の計算方法が時価総額の大きな順に比重をかける方法であるため、時価総額の大きな巨大IT銘柄の株価に左右されがちです。

したがって、S&P500指数との分散を考えるなら、全世界や新興国といった「地域の拡大」ではなく、S&P500配当貴族指数を用いて、同じ「銘柄プール」から特徴ある銘柄をピックアップして「銘柄特性の分散」を図るという考え方は検討に値するかもしれません。

指数算出方法のイメージ

S&P500配当貴族指数はS&P Dow Jones Indices LLC またはその関連会社(「SPDJI」)の商品であり、これの使用ライセンスが日興アセットマネジメント株式会社に付与されています。S&P®、S&P500®、US 500、The 500、iBoxx®、iTraxx®および CDX®は、S&P Global, Inc.またはその関連会社「( S&P」)の商標です。Dow Jones®は、Dow Jones Trademark Holdings LLC「( Dow Jones」)の登録商標です。これらの商標の使用ライセンスは SPDJI に付与されており、日興アセットマネジメント株式会社により一定の目的でサブライセンスされています。当ファンドは、SPDJI、Dow Jones、S&P、それらの各関連会社によって後援、推奨、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、S&P500 配当貴族指数のいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

情報提供は:日興アセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第368号

加入協会:一般社団法人 投資信託協会、一般社団法人 日本投資顧問業協会

投資信託のリスクと費用について